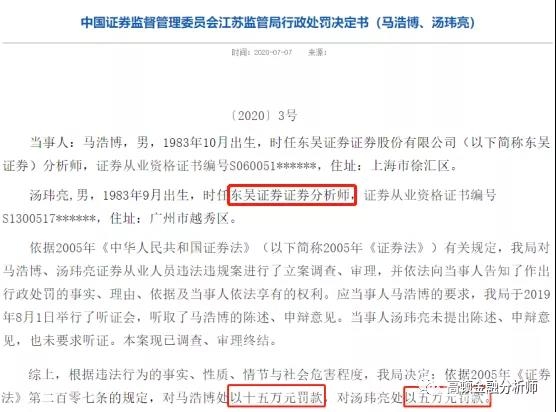

近日,江苏监管局公布了一则行政处罚,对时任东吴证券的两位分析师马浩博、汤玮亮分别处以十五万元、五万元,合计20万元的罚款。

图源:江苏监管局

这是怎么回事呢?起因还得从四年前说起。

2016年10月13日,东吴证券发布了马浩博、汤玮亮署名的《福成深度报告二:3个100亿支撑市值翻倍》(以下简称《福成研报》或研报)的研报。

图源:《福成深度报告二:3个100亿支撑市值翻倍》

这里先简单介绍一下福成股份:

福成股份成立于1998年,并于2004年7月挂牌上市。公司以养牛业起步,后来涉足餐饮、地产、金融等,于2015年进入殡葬服务行业。

2019年财报显示,福成股份的主营业务包括畜牧业、餐饮业、殡葬行业。在2019的营收分别是10.03亿、2.32亿和1.85亿,毛利率分别在17.97%、61.44%和87.14%。

图源:福成股份2019年年度报告

而上述研报将福成股份“捧上了天”,称殡葬业在2017年将有近千亿规模,其中福成股份是殡葬行业未来绝对龙头,还提出福成股份有“3个100亿”值得关注:

第一个100亿:120亿市值有140亿净利润,30年之内开发完毕。宝塔陵园规划一期12.5万个墓穴,4万个骨灰格位。共3期,全部建成后40万个墓穴。

第二个100亿:100亿产业并购基金并购各地经营性墓地牌照。

第三个100亿:大股东手中100亿现金,公司现金充沛,有充足资金作为产业并购基金劣后端。

基于上述情况,研报称3个100亿将支撑福成股份市值翻倍,并给予福成股份“买入”评级。

然而,这份“彩虹气息”满满的研报却遭到当事方福成股份的“打脸”。

研报存在4大问题

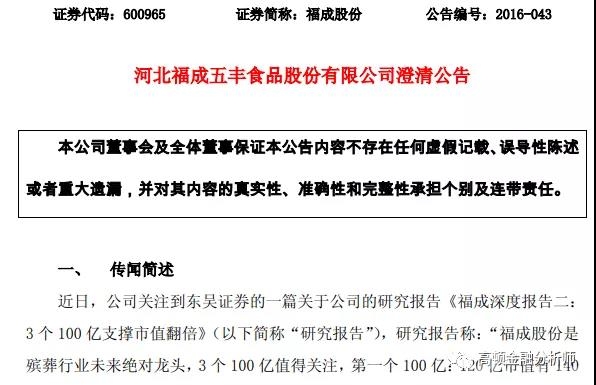

2016年10月25日,福成股份公布一份《澄清公告》,对研报有关内容予以澄清。

图源:福成股份澄清公告

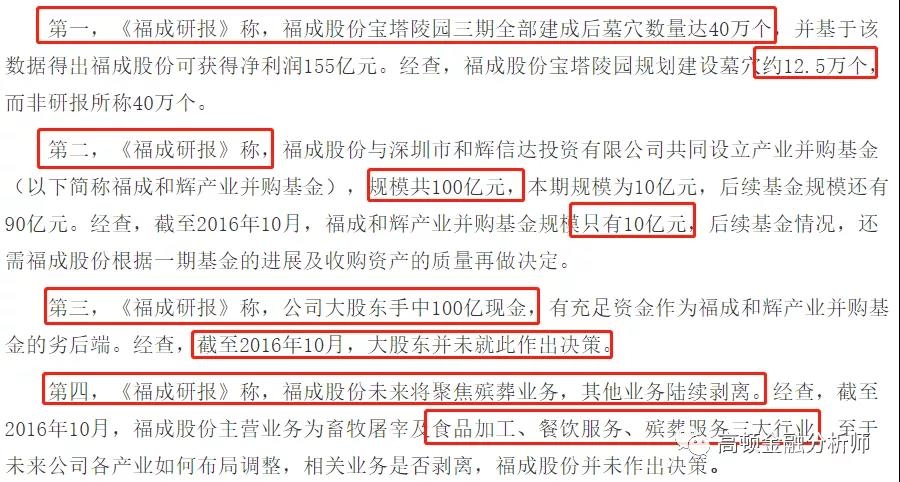

第一,《福成研报》称,福成股份宝塔陵园三期全部建成后墓穴数量达40万个,并基于该数据得出福成股份可获得净利润155亿元。

经查,福成股份宝塔陵园规划建设墓穴约12.5万个,而非研报所称40万个。

第二,《福成研报》称,福成股份与一投资公司共同设立的产业并购基金,规模共100亿元,本期规模为10亿元,后续基金规模还有90亿元。

经查,截至2016年10月,该并购基金规模只有10亿元;后续基金情况,还需根据一期基金的进展及收购资产的质量再做决定。

第三,《福成研报》称,公司大股东手中100亿现金,有充足资金作为产业并购基金的劣后端。

经查,截至2016年10月,公司大股东并未就此作出决策。

第四,《福成研报》称,福成股份未来将聚焦殡葬业务,其他业务陆续剥离。

经查,截至2016年10月,福成股份主营业务为畜牧屠宰及食品加工、餐饮服务、殡葬服务三大行业,至于未来公司各产业如何布局调整,相关业务是否剥离,福成股份并未作出决策。

图源:江苏监管局

这就很尴尬了...

《福成研报》:“福成股份将是殡葬行业未来绝对龙头”

福成股份:“不,我不是”

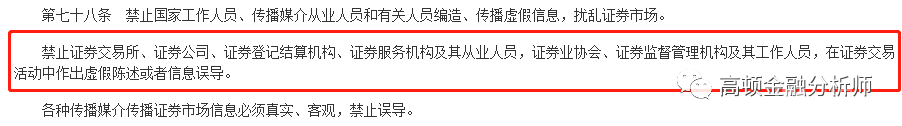

此前研报中的“言之凿凿”,转眼成了“空穴来风”。且研报中作出虚假陈述和信息误导的行为,违反了2005年《证券法》第七十八条第二款之规定,已构成2005年《证券法》第二百零七条所述违法行为。

“违反本法第七十八条第二款的规定,在证券交易活动中作出虚假陈述或者信息误导的,责令改正,处以三万元以上二十万元以下的罚款;属于国家工作人员的,还应当依法给予行政处分。 ”

![]()

图源:2005年《证券法》

不过,其中一位分析师马浩博对案件所述情况进行了否认。这又是怎么回事?

申辩曾将研报发给相关人员核实

不知道大家有没有注意到一个细节,该份研报的标题为《福成深度报告二:3个100亿支撑市值翻倍》,确实,这是第二份关于福成股份的报告,且还是修改后的。

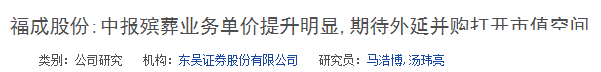

早在2016年9月8日,上述的两位分析师就曾发布一份名为《福成股份:中报殡葬业务单价提升明显,期待外延并购打开市值空间》的研报。

图源:新浪财经

而在《福成研报》发布时,东吴证券内部审核过程中认为该研报缺少调研纪要,曾予以驳回,马浩博随即补充调研纪要后通过了内部审核。

没想到,最终还是出现了问题。针对上述调查结果,马浩博在申辩中,提到以下几点:

a. 自己曾于2016年9月2日-10日两次针对涉案研报到福成股份调研,并获取相关信息;

b. 在研报发布前,自己曾将研报发送给福成股份相关人员进行核实;

c. 马浩博称自己使用电脑记录了相关调研信息,并据此整理了调研纪要,提交研报时没有调研纪要只是自己忘记上传,但因离职无法提供电脑记录的调研底稿。

同时,马浩博认为其行为不属于2005年《证券法》第七十八条第二款规定的“证券交易活动”,故法律适用错误。

图源:2005年《证券法》

经复核,江苏监管局认为:

根据马浩博提供的相关证据,结合调查及核查验证情况,无法确认研报信息来源,无法认定福成股份相关人员曾认可研报相关内容。

至于马浩博称因离职无法提供电脑记录的调研底稿这一情况,监管局表示,即使存在相应调研底稿,本案调查期间马浩博尚在东吴证券任职,但其并未提供上述材料,应当自行承担相应后果。

此外,2005年《证券法》第七十八条第二款所指“证券交易活动”不应狭义地理解为证券买卖,而是强调相关专业主体基于工作性质,发布的信息较一般主体对市场交易具有更大的影响,故禁止此类人员在证券交易活动中作出虚假陈述和信息误导。

所以,不论基于以上何种情况,马浩博均未尽到证券分析师应有的谨慎、诚实和勤勉尽责义务。

奇葩研报频出,监管从严

谨慎是分析师的天职

事实上,因研报问题被“打脸”、“被罚款”早已不是什么新鲜事了。

近年来,证券分析师出于争资源、抢时效、博眼球等多重原因的考虑,发布的研报不严谨、不完善甚至有忽悠嫌疑。

“报喜不报忧”——频频打脸

曾有券商投研部人士透露,在业内有一条不成文的规定,就是分析师写研报的时候比较倾向于“报喜不报忧”,否则一旦“得罪”了相关公司,调研时会遇到些麻烦。

而这样后果就是,券商研报打脸现象频频发生。

之前有一家叫康跃科技公司,因股票质押暴雷,自上年开始股价共跌去46%。而就在康跃科技去年陷入窘况时,还是有券商给出了“买入”评级。

未做调研,乐观预测

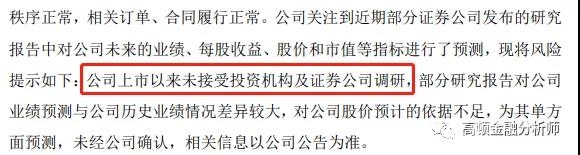

今年4月20日,沪硅产业成为科创板的“新贵”,股价一路飙升,一度暴涨8倍多。有些券商发布研报表示看好沪硅产业,并对其业绩做出了乐观预测。

而到了6月3日,沪硅产业发布公告称,部分券商研报对公司业绩预测与公司历史业绩情况差异较大。并透露,公司自上市以来未接受投资机构及证券公司调研。

图源:沪硅产业公告

蹭热点,打擦边球

《有一种冷叫你妈觉得你冷》、《和尚,你又在与哪个女人纠缠》、《“亚文化”来袭:粉红当道,宅腐盛行》......你能想象这些都是一份份研报,而这些研报标题党曾盛行一时。

所以,对于投资者而言,要提升自己金融修养,对券商研报进行综合研判。

而对于雷人研报不断出炉的原因,有券商给出了答案:

“属出于无奈,券商研报也要与时俱进,以往一些枯燥无聊的内容很难吸引人,各家的研究成果基本大同小异,因此,为了博取眼球,只有绞尽脑汁地尽量以轻松诙谐的方式来说明对市场的观点。”

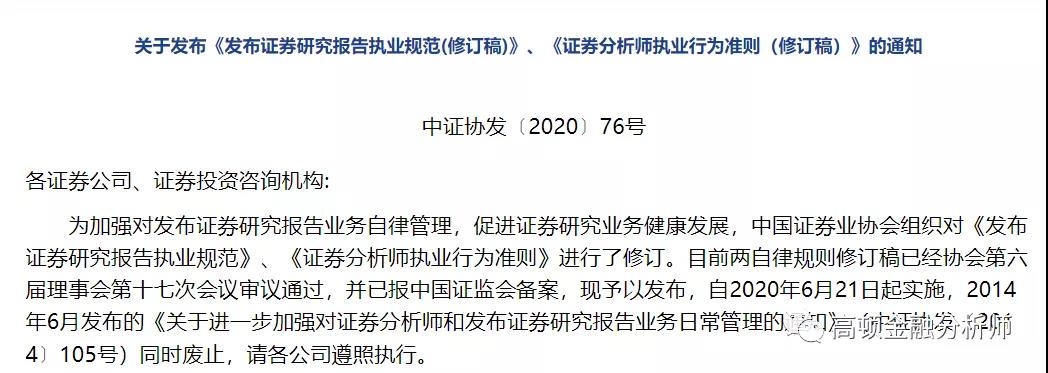

但业界认为,这种“奇葩”的现象倒逼监管出手规范。监管近几年来也一直重拳出击,全力整顿。

今年5月21日,中证协连发两份文件——《发布证券研究报告执业规范(修订稿)》和《证券分析师执业行为准则(修订稿)》,对券商研报质量、分析师言行以及经营机构的运作等方面提出了更多要求。

图源:中国证券业协会

最后,别忘了谨慎可是分析师的天职。

▎本文内容来自:高顿金融分析师。如需引用或转载请联系原作者授权,如有侵权,请添加微信号:cfawx666议定处理!

会计网所有内容信息未经授权禁止转载、摘编、复制及建立镜像,违者将依法追究法律责任。不良信息举报电话:15820538167。

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

沪公网安备

31010902002985号,沪ICP备19018407号-2,

CopyRight © 1996-2025 kuaiji.com 会计网, All Rights Reserved.

上海市互联网举报中心

上海市互联网举报中心

中央网信办举报中心

中央网信办举报中心