ACCA F7是ACCA中其中一门科目,现在给大家进行知识点解析:“合并财务报表”,一共分为三部分,这是第一部分,帮助大家对逐个击破合并财务报表中的“疑难杂症”。另外,合并财务报表疑难解析part2和合并财务报表疑难解析part3分别点击红色字体即可查看哦。

相信大家在初次学习合并财务报表的过程中,一定会遇到很多挠头的问题,本期我们针对很多细心的学员提出的“为什么在合并财务报表中权益(Equity)部分只反映母公司的权益,以及为什么母公司个表财务报表中对子公司的投资(Investment),在编制合并财务报表的时候就“莫名其妙”的消失了”做一个解析。

我们通过下面的例子做一个解析:

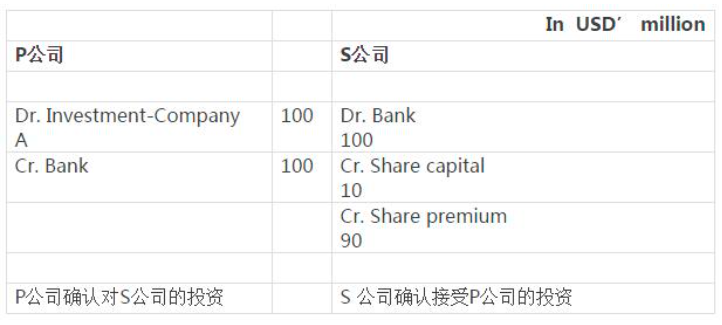

假定P公司于2015年1月1日以支付USD 100 million现金的方式取得了S公司全部10万股股份(假设股票面值为USD 1),即取得了S公司100%的股权。为了简便起见,我们假设P公司和S公司本期除了投资和接受投资外,没有发生任何其他业务。那么P公司在一定会在其账上确认对S公司的股权投资,同时S公司在自己的账上也会确认接受P公司的投资。P公司和S公司各自的账务处理如下:

以上是P公司和S公司在其各自的账上的处理。但是,在编制合并财务报表的时候,我们将P和S视为一个报告主体,也就是说,我们要有“局外观”。

什么意思呢?比如说你向父亲借了100元钱,站在父亲的角度,他就有应收你100元的债权(应收款项)。而站在你的角度,你会有应付父亲100元的债务(应付款项),相信这个大家都能理解。但是,如果站在一个外人的角度来看你的家庭会是什么结果呢?那就是你的家庭并没有发生任何的债权债务,你和家人的所谓“债权”、“债务”只不过是家庭内部的事项。我们的合并财务报表正是采纳了这种“全局观”。

我们回到上面的例题,用“全局观”来看看P公司对S公司的这笔投资,站在集团的层面是什么样的。在把P公司对S公司看成一个集团后,我们会发现,从集团角度看,这个所谓的P公司对S公司的投资相当于是把集团的资金从左口袋挪到右口袋去了,并没有流出集团,同时也没有发生所谓“投资”。在明确了这一点后,我们来看如何在集团合并财务报表层面来处理P公司对S公司的“投资”呢?

我们知道,合并财务报表的编制是在母子公司的单体财务报表的基础上先进行简单加总,然后通过一系列的调整,来达到合并报表所需的最终数据。

我们把P公司和S公司的报表先简单相加,看看是什么结果。

通过上面的简单加总我们看到Bank已经在简单加总的过程中自动抵消了。根据刚才的分析,站在集团的层面,并没有发生任何投资和接受投资的业务,所以我们要做的就是在合并报表层面把上面加总后结果里面的P公司的Investment和S公司的Share capital和share premium冲掉。具体只需要做一笔相反的调整分录即可:

经过上表中的调整后,我们看到P公司的investment和S公司的share capital和share premium都在合并层面被冲掉了(因为在集团层面压根儿不认这个所谓的“投资”)。

这样我们的合并财务报表中的子公司的equity就没有了。只留下了母公司自己的equity。同时母公司账上的对子公司的investment也没有了。道理就是这样的简单,各位亲爱的学员,你们懂了吗?