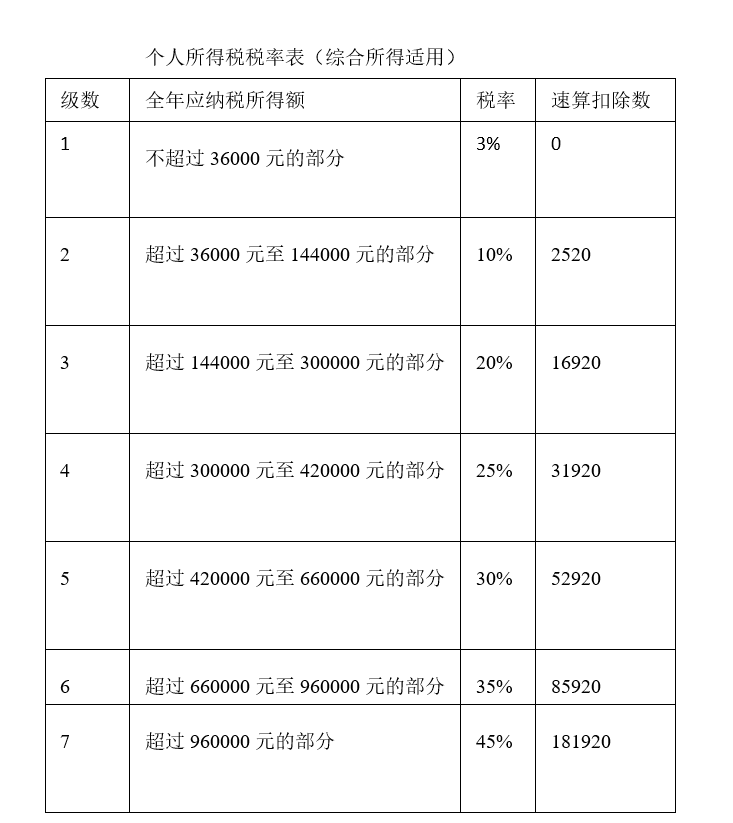

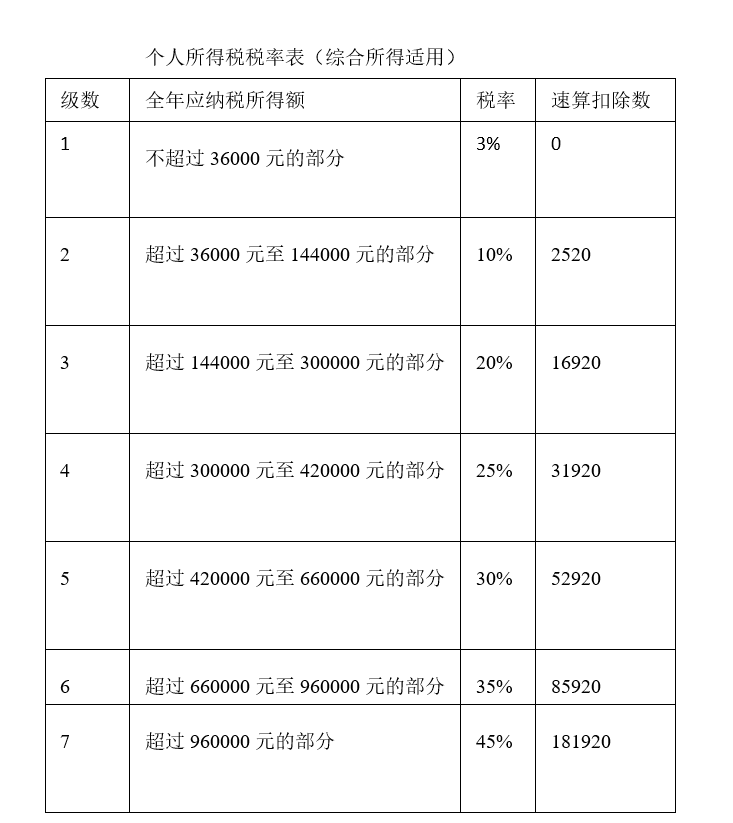

【资料1】 假设2019年中国境内GD公司职员高某全年收支情况如下。 (1)全年取得工资、薪金收入350000元,按照规定缴纳“3险1金”56250元,独生女小学教育支出80000元,赡养老人支出60000元,个人在职读博支出50000元。 (2)出租住房每月取得不含增值税租金收入5000元,缴纳的可以税前扣除的相关税费200元,无修缮支出。 (3)购买体育彩票中奖50000元,发生领奖交通费支出200元,并将其中10000元直接捐赠给GD小学。 (4)取得企业债券利息3000元,机动车保险赔款40000元,符合国家规定标淮的城镇房屋拆迁补偿款350000元,境内A上市公司股票转让所得13000元。已知:高某2019年每月享受子女教育专项附加扣除1000元;每月赡养老人专项附加扣除1000元;每月继续教育专项附加扣除400元;对个人出租住房取得的所得暂减按10%的税率征收个人所得税,每次收入4000元以上的,减除20%的费用;偶然所得适用20%的税率;综合所得个人所得税税率表如下。 要求:根据上述资料,不考虑其他因素,分析回答下列小题。

3.有关高某购买体育彩票中奖所得应缴纳的个人所得税,下列算式正确的是()。