有位会计粉丝过来提问:我们公司一直有一笔坏账损失挂在应收账款上边,可如今已确认没有办法收回了,我不知道该怎么处理它,能给我支支招吗?

其实,这个问题简单地说就是应收账款知识点的问题,而如何结合工作中的实操问题做好账务处理,我们今天就来和大家讲讲。

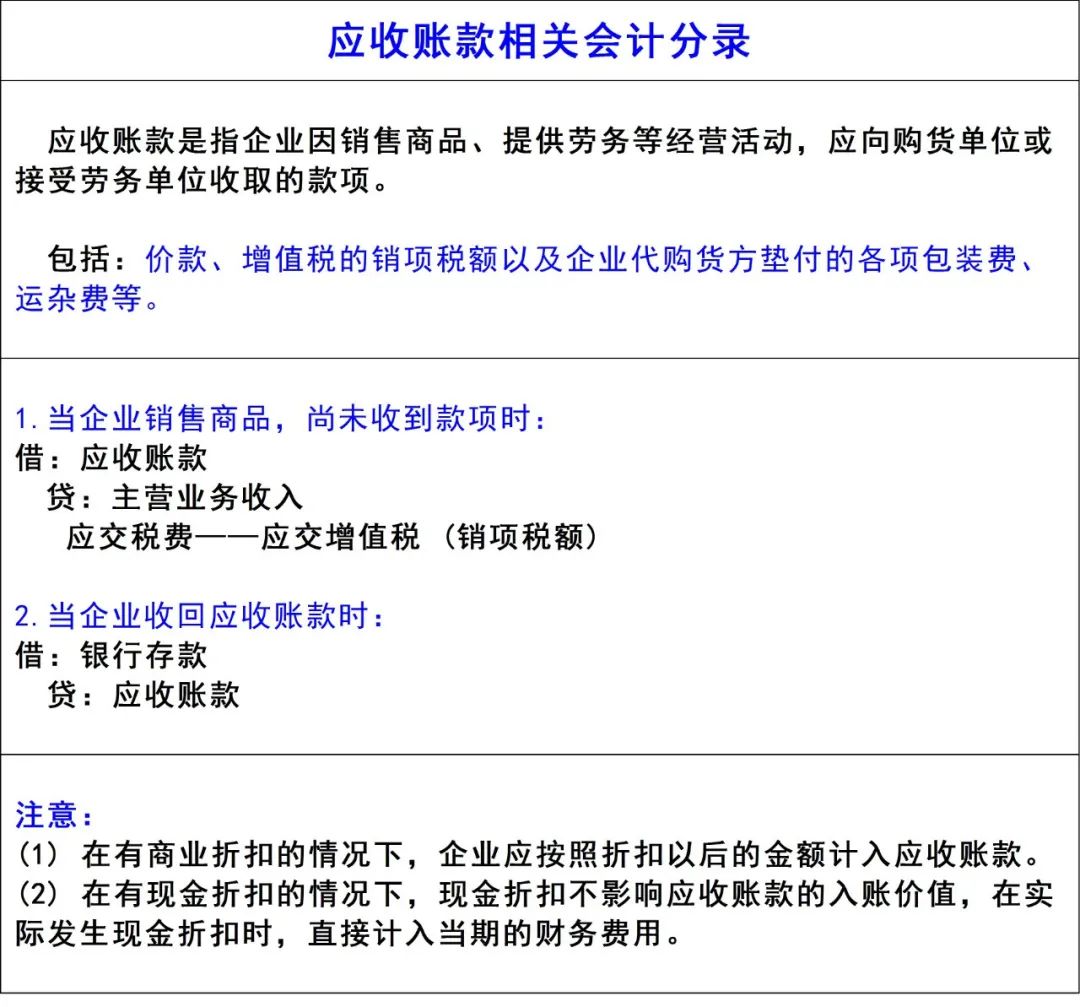

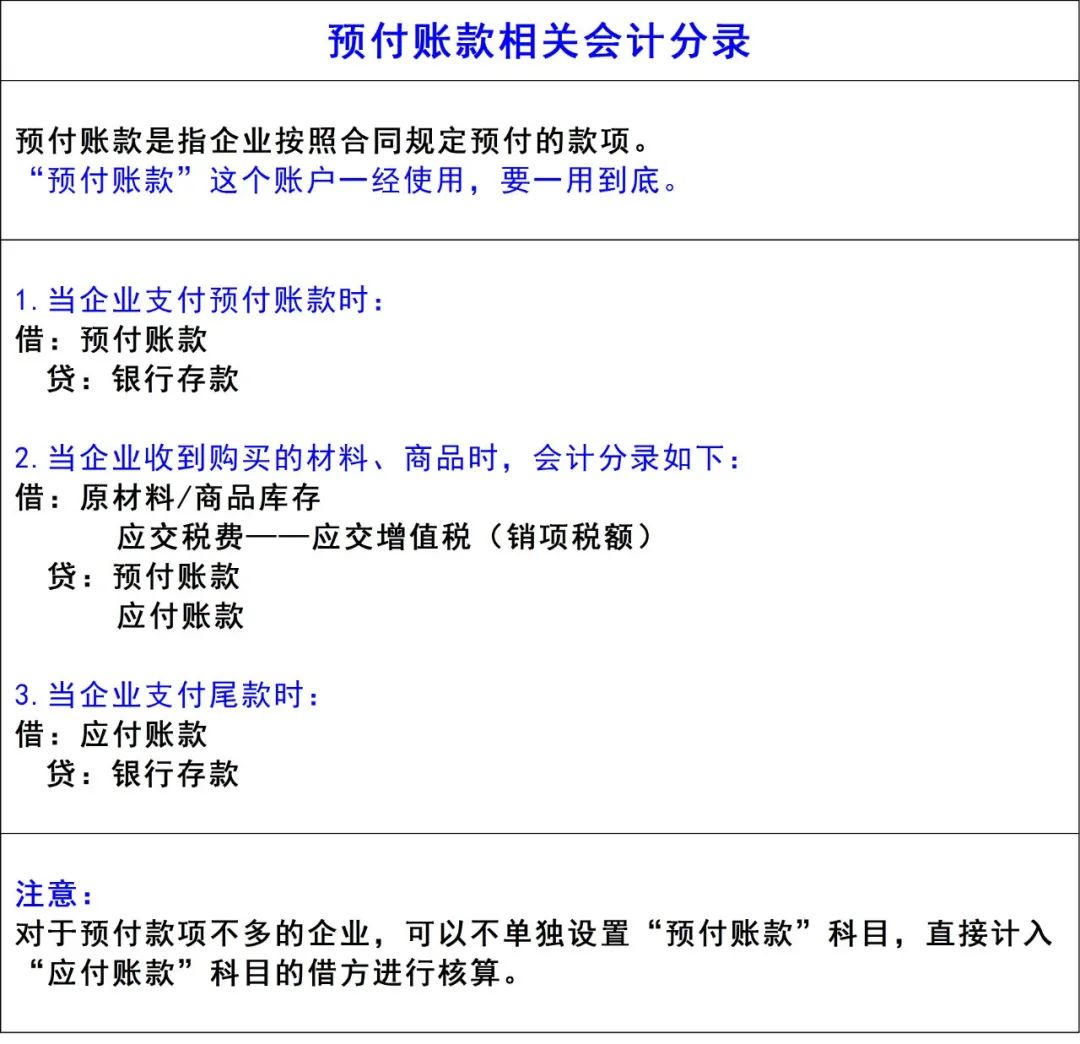

很多时候,我们在进行账务处理的时候,分不清楚这笔账是该计入应收账款还是预付账款,大家可以先对比一下下面关于应收账款和预付账款通常情况下的会计分录,相信大家看完之后会明白它们之间的区别。

而当我们在销售一件产品或者是货物的时候,有相应的款项收不回来,我们可以计入应收账款里的这些会计科目:主营业务收入、银行存款、库存商品、坏账准备、营业外支出等。

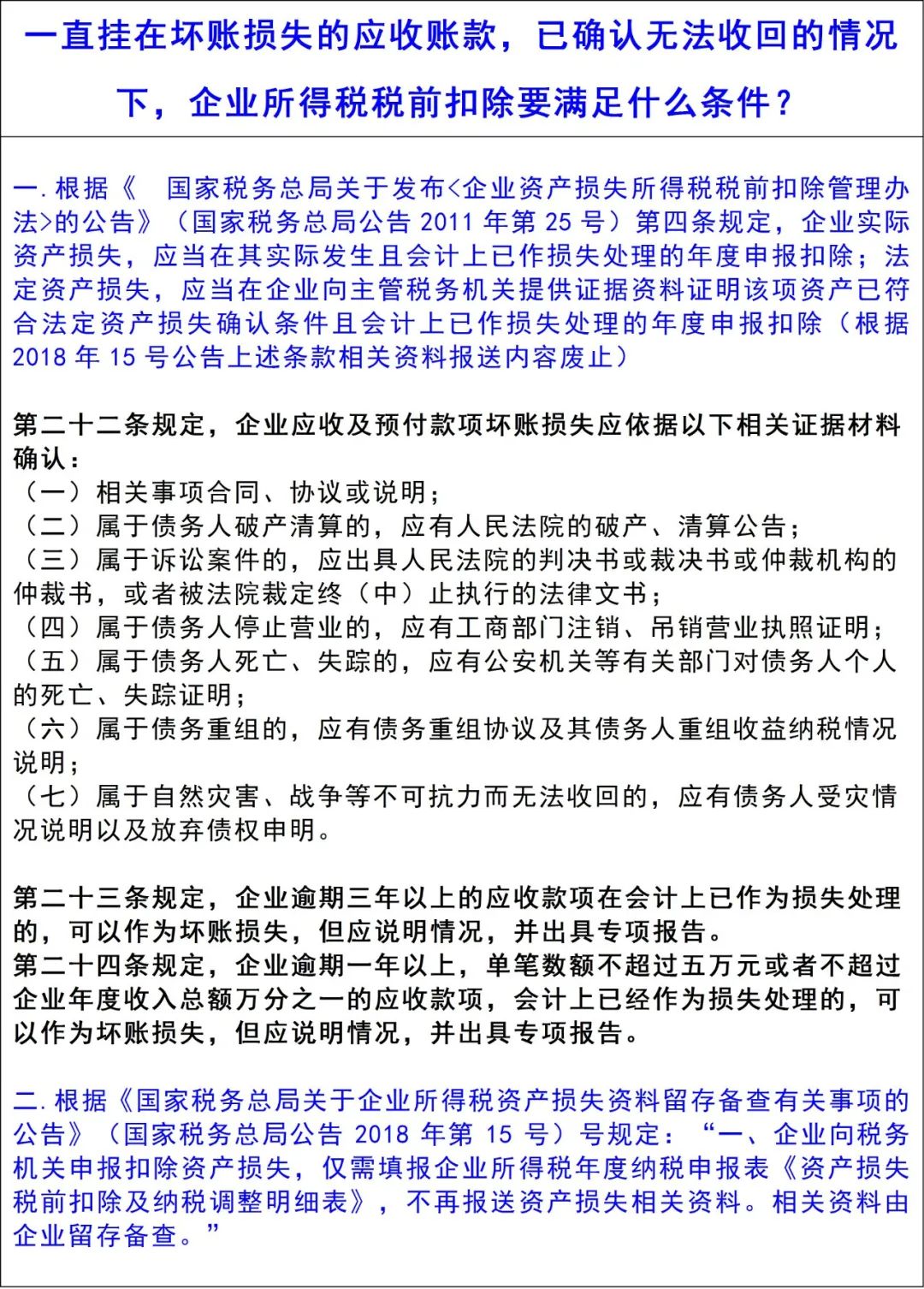

在此不久,也有一个会计粉丝过来问:是不是已经确认没有办法收回的坏账损失,在企业所得税税前扣除时都可以进行扣除?

这个当然不是想扣除就可以扣除,是要满足一定的条件的,大家可以看看下方相关的文件规定:

那么了解了关于应收账款的账务处理以及税务处理知识,我们就可以解答开篇会计粉丝的疑惑了。

在日常工作中,会计难免会遇到收不回来的款项,这就会给公司带来一定的损失。而通过上面的相关文件规定,我们也知道这些资产损失能在企业所得税税前扣除的,只有2个方面:一是实际的资产损失,二是法定的资产损失。

那遇到收不回来的款项又或者是坏账该怎么进行账务处理呢?下面我们通过实操例子来和大家解说一下。

例1:甲公司2020年年初“坏账准备”科目贷方余额为100万元。

(1)2020年,初次计提坏账准备100万元。

(2)已知当年将无法收到的应收账款 50万元确认为坏账。

(3)这在年中时收回已核销的坏账 20万元并入账,并已存入银行。

(4)经评估确定“坏账准备”科目年末贷方余额应为 150 万元。

那么会计分录如下:

计提坏账准备时:

借:信用减值损失 100万

贷:坏账准备 100万

实际发生坏账损失时:

借:坏账准备 50万

贷:应收账款 50万

确认坏账又重新收回:

借:应收账款 20万

贷:坏账准备 20万

借:银行存款 20万

贷:应收账款 20万

冲减多提的坏账准备:

借:坏账准备 20万

贷:信用减值损失 20万

应冲减多计提的坏账准备:100+100+20-50-150=20万元

例2:甲公司2019年有一笔应收账款为10000元。2020年的时候,乙公司破产了,该笔应收账款彻底收不回来了,业务员某某赔偿了3000元,该怎么进行账务处理?

账务处理如下:

当乙公司破产,该笔应收账款彻底收不回来,会计分录如下:

借:坏账准备 7000

其他应收款 3000

贷:应收账款 10000

当确认计提坏账准备时,会计分录如下:

借:信用减值损失 7000

贷:坏账准备 7000

以上说的2种情况都是日常工作中比较常见的情形,希望对大家的工作有所帮助。最后,我们在日常的账务处理时应当尽量避免应收账款长期不处理的情况,毕竟停滞于应收账款状态会存在着一定的风险。

本文为会计交流圈公众号原创首发,作者:清心。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@会计交流圈 保留所有权利。