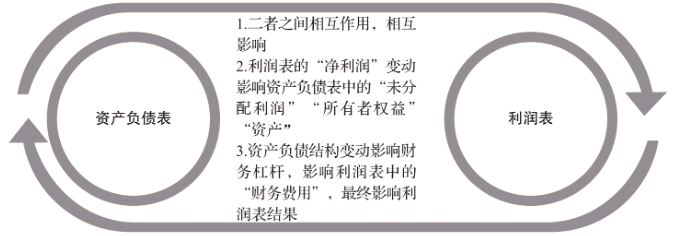

资产负债表与利润表之间是相互作用、相互影响的,利润表中的“净利润”变动会影响资产负债表中“未分配利润”“所有者权益”“资产”等项目,而资产负债表中资产负债结构的变动会影响财务杠杆,进而影响利润表中的“财务费用”,最终影响利润表的结果即“净利润”,如图所示。

资产负债表与利润表之间关系图解

一资产负债表对利润表的影响

1、资产负债表中资金的运用水平决定了利润表的产出能力

从资产负债表的内容看,我们可以把资产负债表的右列,即“负债和所有者权益”这一列,看作企业的资金来源,负债来源于外部的债务资金,所有者权益来源于内部积累的权益资金。

而资产负债表的左列,即“资产”,可以看作资金的运用。这样一来,我们就可以把资产负债表理解为,企业全部的资金(债务资金与权益资金)是怎样运用的,投入了什么地方。

固定资产就是企业把钱投入机器设备、厂房等重资产方面;长期股权投资就是企业把资金投入参股、控股等并购重组方面;存货是企业把钱投入原材料采购、产品备货内部产品方面;应收账款是企业把钱暂时投向客户,等等。简单理解就是,企业拥有哪一类资产,就说明企业把资金投入了哪里。

资产负债表的负债端反映企业的资金筹措能力(债务融资、股权融资或自我积累),资产端反映企业的资金运用能力。而资金运用能力在一定程度上,决定了利润表的产出水平。如果企业的资金运用得较为得当,资金投入的领域均取得了成效,创造了效益,那么企业获得的利润就会增加,企业的盈利能力就会增强。

相反,假如企业的资金运用不当,资金投入了没有产生效益的领域,占用资金的相关资产均为无效资产,利润表中的利润就会减少,企业的盈利能力就会减弱。通俗理解就是,企业在资产负债表中种了什么“瓜”,就会从利润表中得到什么“豆”。

2、资产负债结构影响利润表的利润及企业的盈利能力

我们这里的资产负债结构,是指负债和所有者权益所占总资产的比例关系。如果负债占总资产的比重高于所有者权益占总资产的比重,就说明企业是以负债资金为主进行经营,反之就是以自有资金为主进行企业经营。

负债包含有息负债和无息负债,有息负债由于存在利息费用,自然影响利润表的利润,而且有息负债通过杠杆原理放大企业盈利的波动风险。

无息负债虽然没有利息费用,不会对利润表产生直接影响,但是如果无息负债过度增加,同样会拉高资产负债率,增加企业财务风险,不但会增加如应付账款的供应商以及其他债权人集中索债带来的资金挤兑风险,而且会增加企业后续再融资的难度,还会增加再融资的资金成本,而资金成本的增加又会影响利润表中的财务费用与利润水平。所以说,无息负债并非与利润表毫无关系,同样会间接影响利润表。

资产负债率会对企业的盈利能力产生影响,这一点我们可以从杜邦分析法的公式中看出。

杜邦分析法公式为

净资产收益率=销售净利率×资产周转率×权益乘数

此公式中的权益乘数的计算公式为

由权益乘数的公式可以看出,权益乘数实际上就是资产负债率的另一种形式,它与资产负债率的功能是相通的,二者的增长变化是同向的,也就是说权益乘数越高,资产负债率就越高,反之亦然。

从杜邦分析法公式中,我们似乎可以看出,在销售净利率、资产周转率这两个因素不变的情况下,权益乘数越大,净资产收益率越高,但这种理解方式其实不准确,因为在权益乘数提高的同时,资产负债率也在提高,资产负债率提高的同时通常负债也会增加,假如增加的负债中有息负债居多,那么利息费用会随之增加,利息费用的增加导致净利润降低,净利润的降低自然会影响销售净利率的指标水平。

这样一来,我们就可以发现,权益乘数的增加也有可能导致销售净利率的下降,关键是要看投资利润率与资金成本孰高,在投资利润率高于资金成本的情况下,负债率越高,在财务杠杆的作用下,企业获得的利润就会越高。

简而言之,资产负债结构尤其是负债所占的比重,能够对利润表的利润以及企业的盈利能力产生影响,这种影响既有积极的也有消极的,适度的有息负债增加,在一定的条件下(比如投资利润率高于资金成本),能够对企业的盈利产生积极的杠杆效应,可以带来额外收益的增加。但是一旦资产负债率过高,即杠杆系数过高,过大的杠杆作用会加大盈利能力的波动幅度,从而增加企业的财务风险。

二、利润表对资产负债表的影响

资产负债表相当于企业的“投入”,而利润表是企业的“产出”,企业将资金“投入”在什么领域,只是在大方向上决定企业的“产出”,企业的“产出水平”并非完全由“投入”决定,更多地取决于企业的经营管理能力。那么,利润表会对资产负债表产生哪些影响呢?

1、利润表的经营成果能够带来资产与所有者权益的改变

利润表可以反映企业的经营管理能力,如果企业的经营能力强,管理效果好,就会创造更多的营业收入,花费更少的成本费用,从而获得更多的利润。

企业在创造收入的同时,会带来货币资金、应收账款、应收票据等资产的增加,而企业创造的净利润也会增加资产负债表中的“未分配利润”(亏损则减少)。“未分配利润”本就属于所有者权益的项目,所以利润表中净利润的变化,会直接影响资产负债表中所有者权益的变化。

2、利润表经营成果可以改变资本结构,并影响财务风险的大小

企业经营能力越强,创造的收入越多、利润越多,则资产负债表中的资产增加越多,权益也会越多。如果资产增加以及与之对应的所有者权益增多,企业的资本结构就会发生良性变化,进而促使所有者权益占资产的比重提高,而资产负债率可能下降,这样的话,企业的债务风险就会降低,财务状况就会随之改善。

反之,企业的经营能力弱,管理效率低,创造的收入少,利润亏损,就会带来资产负债表中所有者权益的减少,可能会降低权益资金在资产中的比重,提高资产负债率,从而增加企业的债务风险,恶化企业的财务状况。

所以说,利润表的经营成果可以改变资本结构,进而影响财务风险。

3、利用利润表的“产出端”可以反证资产负债表“投入端”的有效性及合理性

资产负债表与利润表是“投入”与“产出”的关系,资产负债表是“投入端”,利润表是“产出端”。通过“产出端”经营效益的高低,可以评价“投入端”的有效性及合理性。

我们可以通过各种盈利能力指标评价利润表“产出端”的经营效益,比如销售净利率、净资产收益率、总资产报酬率等。假如这些盈利能力指标的数值很高,表明企业盈利能力强,就说明我们在资产负债表“投入端”的决策是有效的、合理的,比如我们决定生产什么产品、购买什么样的设备、采购什么样的存货,我们对人、财、物的投入,以及我们对客户的选择、市场的定位、战略目标等。假如企业的盈利能力很差,就表明我们的某些决策可能是错误的。

当然,需要特别说明的是,我们提出用利润表“产出端”的效益高低,来反证资产负债表“投入端”的有效性及合理性,只是一条分析思路,并不能说“产出端”效益低就一定是“投入端”不合理造成的,也可能是经营管理能力差所致;反之,企业利润表“产出端”的效益高,不一定能证明资产负债表“投入端”合理或有效,也可能是由于企业的经营管理团队能力强,经营效率高。所以,必须辩证且全面地看待二者之间的相互影响关系。