在过去不久的“五一黄金周”中,不少商家都采用了打折促销、买一赠一、满500减50等促销方式,尤其是电商行业,经常会使用各种各样的促销方式。对于会计来说,如何做账就成为了一个大难题,今天我们就来针对常见的促销方式,来讲讲不同的促销方式的账务处理。

1

买一赠一

某商店为了促销,举办买一赠一的促销活动,买售价500元(不含税价)的西装,赠送售价100元的衬衫,西装与衬衫的成本价分别为400元和80元,要怎么做账呢?

首先在开票上需要注意,将西装与领带的销售金额都开具在同一张发票上,并且在金额栏里分别注明西装销售金额500元,衬衫销售额100元,以及折扣额100元。

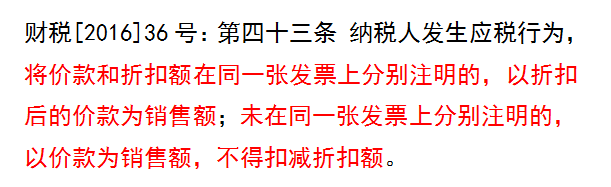

依据:

因此应纳增值税=(500+100-100)*13%=65 (元)

会计处理:

1.销售时:

借:银行存款/现金 565

贷:主营业务收入 500

应交税费—应交增值税(销项税额)65

2、结转成本时:

借:主营业务成本480

贷:库存商品—西装 400

库存商品—衬衫 80

2

打折、满减

“买一件打9折,两件8折”“满100减10,满200减20”,很多商家在做促销活动的时候,经常会采用这两种折扣方式。这两种折扣方式的套路其实都差不多,在会计上,一般称为商业折扣。

由于商业折扣在销售前已发生,并不构成最终成交价格的一部分,所以应当按照扣除商业折扣后的金额,确定商品销售价格和销售商品收入金额。

例如某商家销售A商品并开具增值税专用发票,每件商品标价标价为500元(不含税价),适用税率为13%,每件商品的实际成本为300元,为了促销,决定客户买两件打8折,那么,会计应该编制以下会计分录:

借:银行存款/现金 904

贷:主管业务收入 800

应交税费一应交増值税(销项税额) 104

借:主管业务成本 600

贷: 库存商品 600

再次提醒一下,折扣额和销售额要在同一张发票的金额栏里开具喔。

3

发放优惠券、代金券

优惠券和代金券是商家让利给买家的优惠形式,买家在实际购物时,可以使用代金券减少对应的金额,但是,买家也可能不使用,所以,应当分情况来处理。

例如某套书原价100元,买家购买了10元抵20元的优惠券,并且在规定时间内使用了这张10元的优惠券,实际付款90元,那么,会计处理应当如下:

(1)收到买家购买代金券的款项时:

借:银行存款 10

贷:其他应收款—代金券(10元抵20元) 10

(2)买家使用优惠券买书时:

借:银行存款 80

其他应收款—代金券(10元抵20) 10

贷:主营业务收入 85.47

应交税费-应交增值税(销项税额)14.53

(3)若到期后买家未使用优惠券,应作冲销处理

借:其他应收款—代金券(10元抵20) 10

贷:营业外收入 10

4

积分返礼

有些商家在买家购物时,奖励一定的积分,在积累了一定的积分之后,可以用积分兑换礼品。这种促销方式可以看成是销售的连带行为,买家在支付货款时,就为将来会兑换的商品预先支付了货款。由于买家兑换礼品的时间具有不确定性,因此,会计在做账时,同样应当分情况来处理。

例如销售一件不含税价100元的商品,赠送100积分,每100积分可兑换1元礼品。

(1)商家赠送积分时:

借:银行存款 113

贷:主营业务收入 99

应交税费—应交增值税(销项税额)13

预计负债(奖励积分)1

(2)买家兑换礼品时:

借:递延收益 1

贷:主营业务收入 1

3. 客户放弃积分兑换时:

借:递延收益 1

贷:营业外收入 1

以上就是会计网今天想跟大家讨论的内容啦,大家如果有其他想要了解的或者想要补充的,欢迎及时在后台留言跟我交流哦~

延伸阅读:过年发放开门红包,会计如何做账务处理?企业所得税允许税前扣除吗?

本文为财会人俱乐部(cykuaijicom)公众号原创首发,编辑:阿圆圆。如需转载或引用,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任。@财会人俱乐部 保留所有权利。