在我们的生活中,个税的缴纳和我们个人的利益息息相关,一些员工和企业签定的劳动合同是税后工资,个税由企业承担,这种情况下,如何计算应纳个人所得税呢?由于到手的工资是不含个税的,如果用不含税的工资直接进行计算显然有问题。正确的方法是,将纳税人的不含税工资换算为应纳税所得额,再计算应纳个人所得税。

希望小伙伴们都可以了解和掌握相关的个税法律规定和计算,因为这和我们自己的切身利益有关,比如个税专项附加扣除项目等等,一起来学习学习吧~

扣缴申报的计算公式

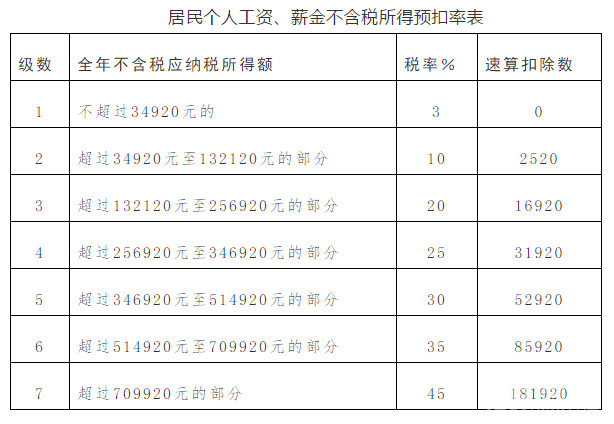

国家税务总局公告2018年第61号第六条规定,扣缴义务人向居民个人支付工资、薪金所得时,应当按照累计预扣法计算预扣税款,并按月办理扣缴申报。具体计算公式如下:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

1、企业负担个税比例的相关计算根据《征收个人所得税若干问题的规定》国税发[1994]089号的通知:

关于单位或个人为纳税义务人负担税款的计征办法问题单位或个人为纳税义务人负担个人所得税税款,应将纳税义务人取得的不含税收入换算为应纳税所得额,计算征收个人所得税;

推导出公式如下:

累计预扣预缴应纳税所得额=(累计不含个人所得税的工资薪金收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除-速算扣除数)÷(1—税率)本期应预扣预缴税额=(累计应纳税所得额×适用税率-速算扣除数)-累计减免税额-累计已预扣预缴税额

2、如果企业只承担部分的个税又如何计算?

根据《关于雇主为其雇员负担个人所得税税款计征问题的通知》国税发[1996]199号规定:

(一)雇主为其雇员定额负担税款的,应将雇员取得的工资、薪金所得换算成应纳税所得额后,计算征收个人所得税。

工资薪金收入换算成应纳所得额的计算公式为:

应纳税所得额=雇员取得的工资+雇主代雇员负担的税款-费用扣除标准

3、如果企业承担应交个税的60%又该怎么计算个税呢?

根据国税发(1996)199号规定:

(二)雇主为其雇员负担一定比例的工资应纳的税款或者负担一定比例的实际应纳税款的,以其未含雇主负担的税款的收入额换算成应纳税所得额,并计算应纳税款。

应纳税所得=(未含雇主负担的税款的收入额-费用扣除标准-速算扣除数×负担比例)÷(1-税率×负担比例)应纳税额=应纳税所得额×适用税率-速算扣除数

个税如果由企业承担,账面分录应该如何处理?

若员工个人所得税是由公司代扣代缴,等发工资的时候,就从员工工资里把这一部分个人所得税款扣出来。

计提工资:

借:管理费用

贷:应付职工薪酬

应交税费-代扣代缴个人所得税

发放工资:

借:应付职工薪酬

贷:银行存款

缴纳代扣代缴个人所得税:

借:应交税费-代扣代缴个人所得税

贷:银行存款

如果不需要员工承担的,过几个月把应交税费-代扣代缴个人所得税给冲掉就可以了。