最近有好多的朋友问会计网小型微利企业企业所得税减免自己能不能享受?优惠具体什么?享受时需要注意哪些?今天会计网就带着大家理一理思路,其实搞懂上述的三个问题,需要下面2个步骤:

1 判断自己是不是小型微利企业

2 明白政策优惠的内容

按照这2步走下来,对于整个文件就会有一个很好的的把握,赶紧跟着会计网一起看看吧~

01

无论是核定征收的企业还是采用查账征收的企业只要符合条件就都可以享受这个文件的优惠,不过首要问题还是看看自己符不符合小型微利企业的条件。

在《关于实施小型微利企业普惠性所得税减免政策有关问题的公告》中给给出了小型微利企业的三个条件:

①年度应纳税所得额不超过300万元

②从业人数不超过300人

③资产总额不超过5000万元

同时必须企业从事的是国家非限制和禁止的行业,只要企业同时符合上面的条件,无论是采用查账征收还是核定征收都可以享受此项政策优惠。

但在这三个条件中有两项的计算非常容易出错一个是资产总额,一个是从业人数。

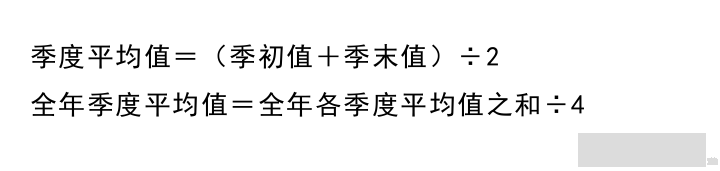

这里的资产总额指标是根据企业全年的季度平均值确定。

计算公式如下:

从业人数,不仅是指与企业建立劳动关系的职工人数,同样包括企业接受的劳务派遣用工人数。

计算公式如下:

在预缴企业所得税时,企业就可以根据当年度截止到本期末的情况来判断是否符合上述三个条件。

下面我们通过一个例子来说明一下:

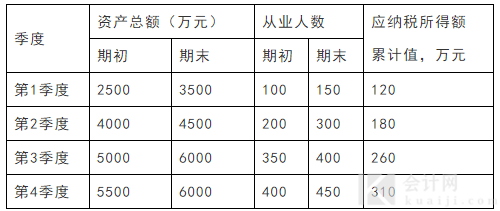

F企业成立于2018年,从事国家非限制和禁止行业, 2019年1-4季度的各项情况如下表所示:

判断过程如下:

①第1季度

资产总额季度平均值=(2500+3500)÷2=3000万元

截至本期末季度平均值=3000万元<5000万元

从业人数季度平均值=(100+150)÷2=125人

截至本期末季度平均值=125人<300人

累计应纳税所得额=120万元<300万元

符合小型微利企业条件

②第二季度

资产总额季度平均值=(4000+4500)÷2=4250万元

截至本期末季度平均值=(3000+4250)÷2=3625万元<5000万元

从业人数季度平均值=(200+300)÷2=250人

截至本期末季度平均值=(125+250)÷2=187.5人<300人

累计应纳税所得额=180万元<300万元

符合小型微利企业条件

③第三季度

资产总额季度平均值=(5000+6000)÷2=5500万元

截至本期末季度平均值=(3000+4250+5500)÷3=4250万元<5000万元

从业人数季度平均值=(350+400)÷2=375人

截至本期末季度平均值=(125+250+375)÷3=250人<300人

累计应纳税所得额=260万元<300万元

符合小型微利企业条件

④第4季度

资产总额季度平均值=(5500+6000)÷2=5750万元

截至本期末季度平均值

=(3000+4250+5500+5750)÷4

=4625万元<5000万元

从业人数季度平均值=(400+450)÷2=425人

截至本期末季度平均值

=(125+250+375+425)÷4

=293.75人<300人

累计应纳税所得额=310万元>300万元

应纳税所得额超标,不符合小型微利企业条件

02

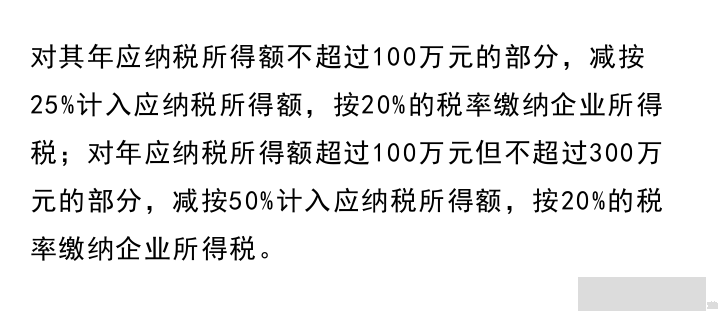

如果判定完自己复合小型微利企业的标准,下一步就要看看具体的政策优惠是什么,根据财税(2019)13号文件符合该项标准的可以享受如下的优惠:

这里的计算有一个注意点,对于小型微利企业的企业所得税优惠采用的是超额累进制的算法,下面带入这个例子来说明一下:

G企业在2019年预缴企业所得税时,经判定不符合小型微利企业的标准,但在第2季度,第3季度,第4季度预缴所得税时经判定符合小型微利企业的标准,累计应纳税所得额分别为60万元、90万元,170万元,230万元,请计算G企业的应纳税所额。

计算如下:

第1季度实际应纳所得税额=60×25%=15万元

第2季度实际应纳所得税额=90×25%×20%=4.5万元

第3季度实际应纳所得税额

=100×25%×20%+(170-100)×50%×20%

=12万元

第4季度实际应纳所得税额

=100×25%×20%+(230-100)×50%×20%

=18万元

在享受这项政策优惠时,会计网在这里提醒大家:

1、小型微利企业的所得税一律按季度预缴,所以按月预缴的企业在4月、7月、10月申报时,如果判定符合小型微利企业就要按季度申报,一旦调整,当年内不能改变。

2、如果企业是采用核定征收,享受企业所得税减免需要调减定额的,调整情况由税务机关确定后告诉企业。

本文为大咖说税原创首发,作者:Fiona。部分素材源自国家税总局,如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@大咖说税 保留所有权利。