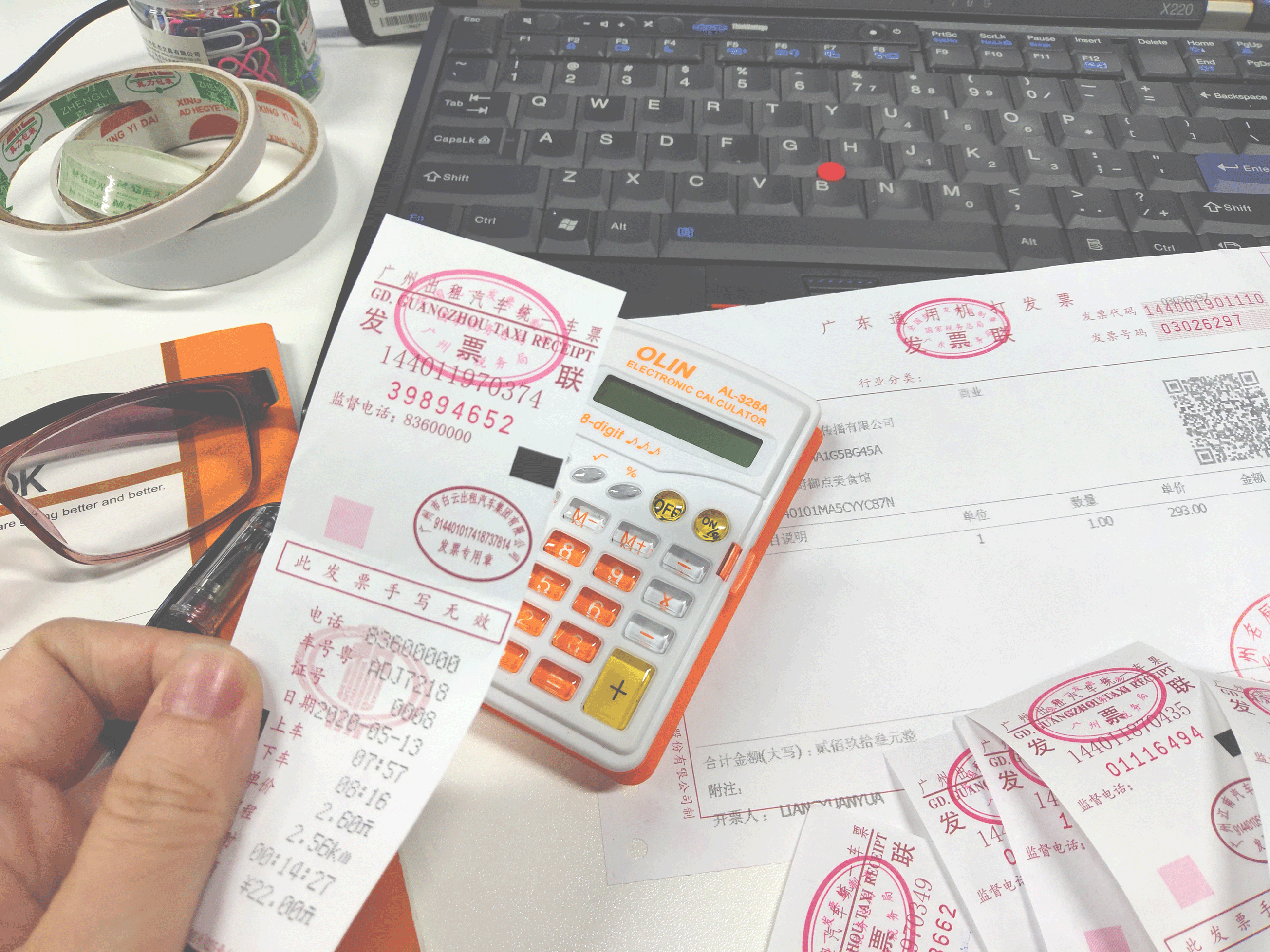

不合规发票,可以理解为私自印制、伪造、变造、作废、开票方非法取得、虚开等不符合规定的发票,收到不合规发票时,应如何处理?

企业收到不合规发票怎么办?

企业取得的不合规发票无法作为扣除凭证,企业无法税前扣除,因此需要找销售方重开发票。

企业应当取得而未取得发票、其他外部凭证或者取得不合规发票、不合规其他外部凭证的,若支出真实且已实际发生,应当在当年度汇算清缴期结束前,要求对方补开、换开发票、其他外部凭证。补开、换开后的发票、其他外部凭证符合规定的,可以作为税前扣除凭证。

不合规发票的税务风险

《国家税务总局关于增值税发票开具有关问题的公告》(国家税务总局公告2017年第16号):不符合规定的发票,不得作为税收凭证。

《国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告》(国家税务总局公告2018年第28号):企业取得私自印制、伪造、变造、作废、开票方非法取得、虚开、填写不规范等不符合规定的发票(以下简称“不合规发票”),以及取得不符合国家法律、法规等相关规定的其他外部凭证(以下简称“不合规其他外部凭证”),不得作为税前扣除凭证。

《国家税务总局关于营改增后土地增值税若干征管规定的公告》(国家税务总局公告2016年第70号):营改增后,土地增值税纳税人接受建筑安装服务取得的增值税发票,应按照《国家税务总局关于全面推开营业税改征增值税试点有关税收征收管理事项的公告》(国家税务总局公告2016年第23号)规定,在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称,否则不得计入土地增值税扣除项目金额。

从以上政策可以看到,不合规发票不可以抵扣进项税、不可以作为所得税税前扣除的依据、也不可以作为土地增值税扣除凭证。