前段时间,“制造业研发费用加计扣除比例由75%提高至100%”的好消息一出,就受到了很多会计朋友的关注。大家关注的问题主要在于“是否能够享受这个税收优惠”。今天我们就来理一理“研发费用加计扣除”,帮助大家进行判断!

一、研发费用加计扣除是什么?

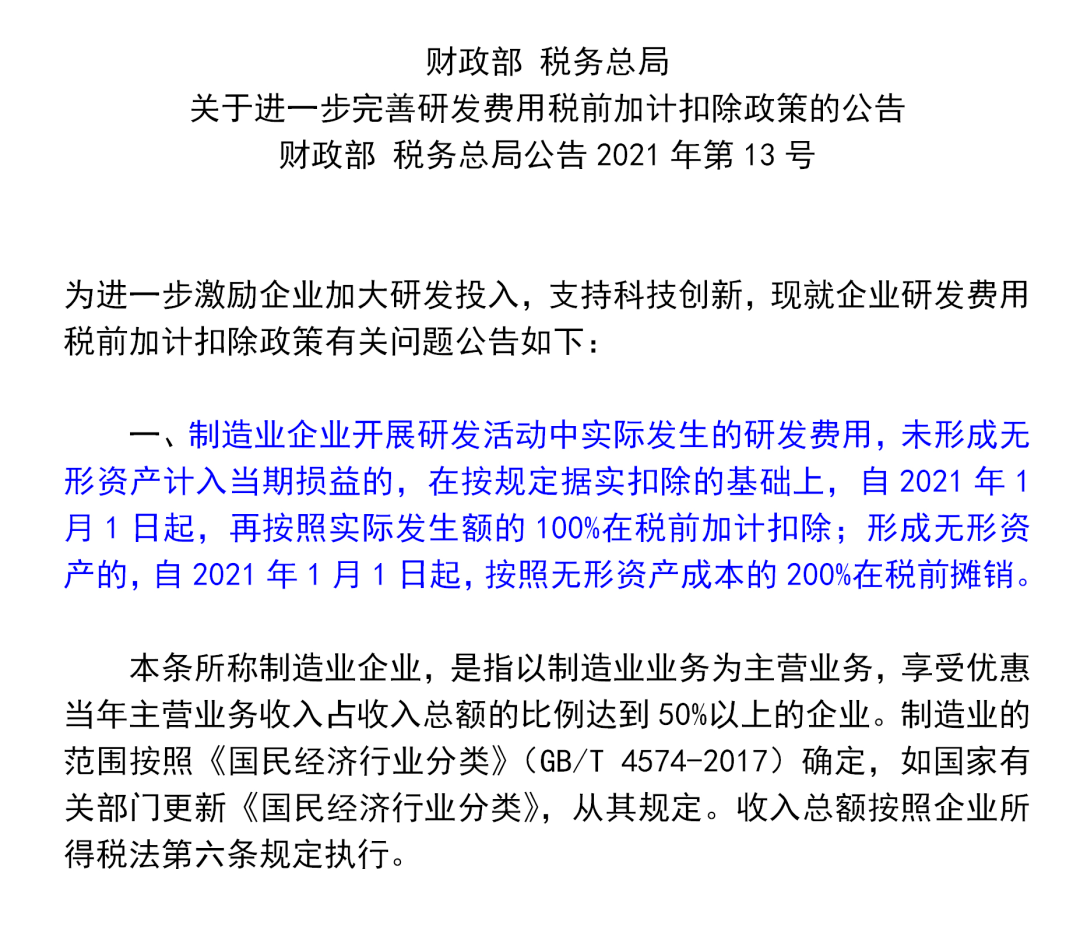

“研发费用加计扣除”现在指这个政策:

对比以前的政策,变化主要有两点:

1. 扣除比例提高

未形成无形资产计入当期损益的:由75%提升为100%

行为无形资产的,由175%提升为200%

2. 可自行选择企业所得税申报时间

原政策:在次年企业所得税汇算清缴时扣除

现政策:可自行选择在第3季度(按季预缴)或9月份(按月预缴),就上半年的研发费用享受加计扣除优惠政策;或选择次年汇算清缴时,统一享受全年的。

举个例子:某制造业企业,2021年上半年符合条件的研发费用金额为30万元。

按照以前的扣除比例,加计扣除75%,即税前扣除的费用=30×(1+75%)=52.5(万元)

这52.5万要到2022年企业所得税汇算清缴时扣除。

按照现行的扣除比例,加计扣除100%,即税前扣除的费用=30×(1+100%)=60(万元)

新政策施行后,这家企业的税前扣除费用增加了7.5万元。

这60万可以在2021年9月申报时扣除,或者2022年汇算清缴时扣除。

这两项调整,不仅加大了优惠力度,降低了企业成本,也有利于缓解企业的资金流动压力,难怪那么多小伙伴都急着想要享受啦~

二、允许加计扣除的费用有哪些?

1.人员人工费用:直接从事研发活动人员的工资薪金、五险一金,外聘研发人员的劳务费用。

2.直接投入费用:如研发活动直接消耗材料费用、研发活动共所需仪器的维修费用、设备租赁费等。

3.折旧费用与长期待摊费用:用来进行研发活动的仪器、设备等的折旧费用和长期摊销费用。

4.无形资产摊销费用:指用于研发活动的软件、专利权等无形资产的摊销费用。

5.设计试验等费用:企业在新产品设计、新工艺规程制定等过程中发生的与开展该项活动有关的各类费用。

6.其他相关费用:指与研发活动直接相关的其他费用,如专家咨询费、高新科技研发保险费等,此类费用总额不得超过可加计扣除研发费用总额的10%。

很多小伙伴有个误区,以为成功的研发活动相关的研发费用才能享受加计扣除政策,但其实失败的研发活动也是可以享受的。

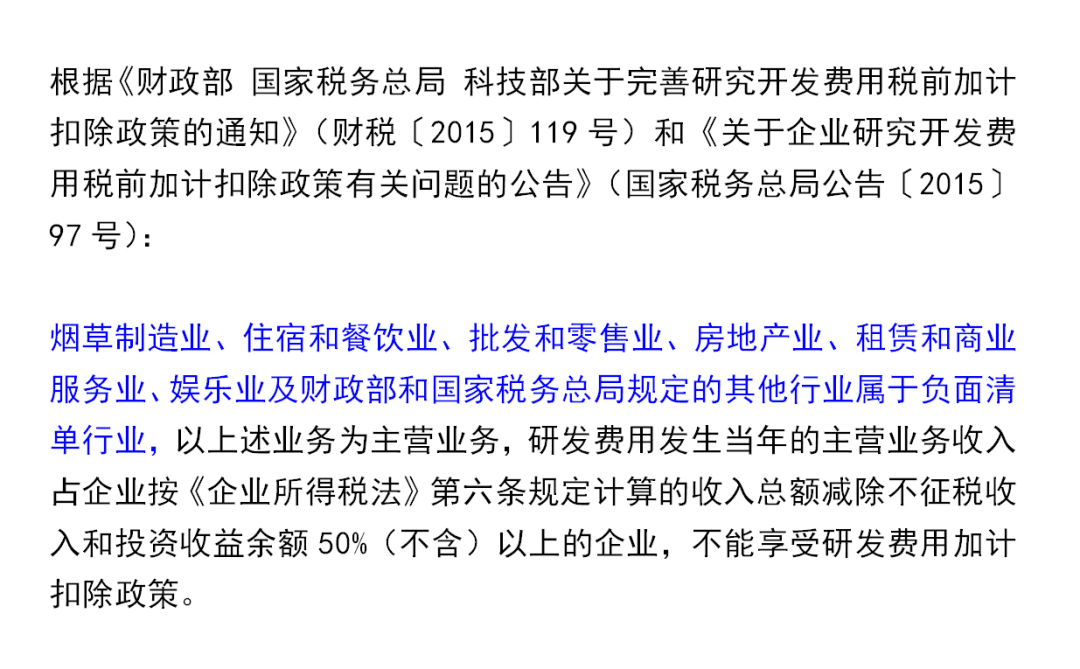

三、不可以享受研发费用加计扣除的企业有哪些?

主要有七类,相关规定如下:

此外,选择核定征收方式缴纳所得税的企业,不能享受加计扣除优惠政策,非居民企业也不行哦~

四、在纳税申报时应当报送哪些资料?

研发费用加计扣除采取“自行判别、申报享受、相关资料留存备查”的办理方式。

即企业根据相关政策,自行判断是否可以享受优惠,并通过申报企业所得税来享受优惠。。需要留存的资料主要有与享受优惠事项有关的合同、协议、凭证、账册、说明等资料。

五、委托境外或境内进行研发活动,在享受加计扣除时有什么差异?

在小会此前的文章中,几位会计朋友提到了委托境外和境内进行研发活动,在享受加计扣除时有什么差异,一起来看看~

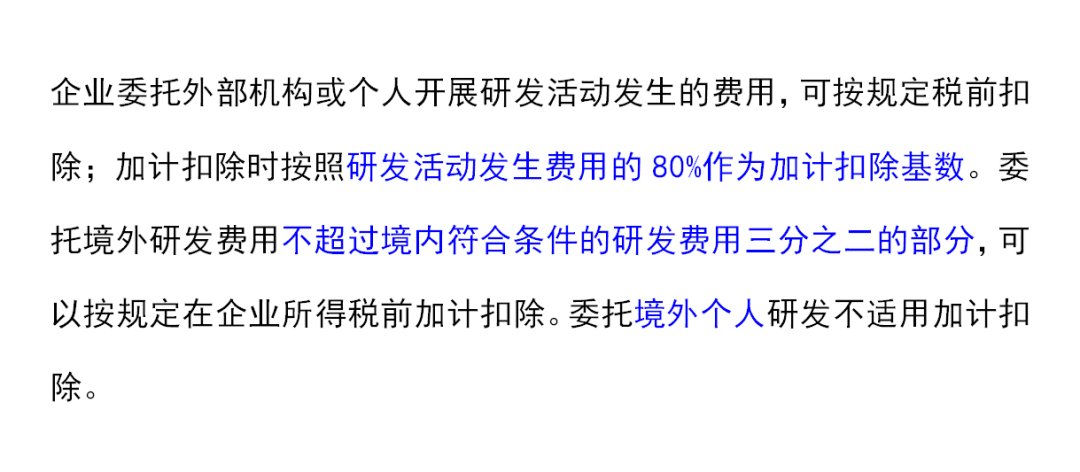

先来看政策:

其中,研发活动发生费用,指委托方实际支付给受托方的费用。研发费用附加扣除政策主要适用于委托方,受托方是无法享受的。

委托境外和境内两者的差异主要有:

①加计扣除金额的计算方式不同

委托境内:按照实际发生额的80%计入委托方研发费用并计算加计扣除

委托境外:按照实际发生额的80%计入委托方的委托研发费用,但不超过境内符合条件的研发费用三分之二的部分,才可以计算加计扣除。

②委托境内个人使用加计扣除,委托境外个人不适用。

③登记方不同

委托境内:受托方到科技主管部门登记

委托境外:委托方到科技主管部门登记

针对第一个不同之处,举个例子,某企业2020年委托境外机构进行研发费用,共支付200万元,同时,境内符合条件的研发费用为230万元。

根据政策计算出:

可计入委托境外研发费用的共200×80%=160万元

境内符合条件的的研发费用的三分之二=153.33万元

即使160>153.33万元,但根据政策,也只能按照153.33万元来计算并享受加计扣除政策。

本文为会计网公众号原创首发,作者:阿圆圆。