工作中取得的一次性补偿收入主要有以下五种情况:解除劳动关系、提前退休、内部退养、企业破产时给予员工的一次性安置费用,工伤职工取得一次性伤残补助金。

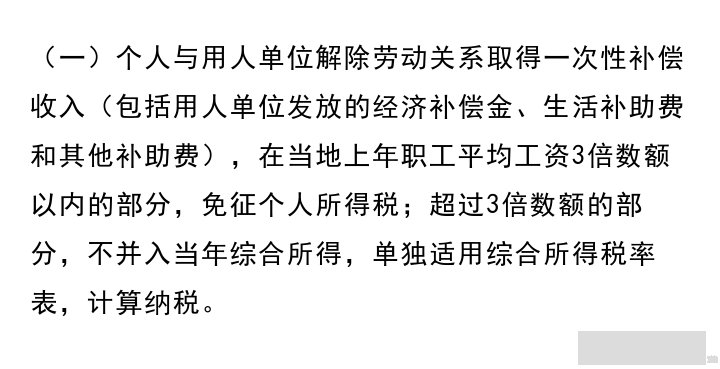

1、解除劳动关系

根据财税[2018] 164号:

注意事项:

1 此处的一次性补偿费不单单指经济补偿金,还包含多种补助费用

2 对于是否缴纳个人所得税以当地上年平均工资的3倍作为划分标准

①3倍以内的部分免征个人所得税

③3倍以外的部分征收个人所得税

3 不计入当年的综合所得,单独按照综合所得税率表进行计算

举例说明:

2020年5月,大咖公司因为业务调整与小王解除了劳务合同关系,支付给了小张25万元一次性补偿金。该地上一年职工的平均工资为5万,那么小王因获得这项一次性补偿收入需要缴纳多少个人所得税?

小王这笔收入的应纳税所得额=250000-50000×3=100000元

查综合所得税率表得适用税率为10%,速算扣除数为2520

小王的应纳税额=100000×10%-2520=7480元

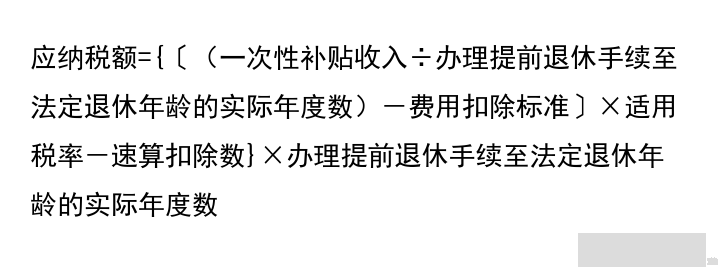

2、提前退休

根据财税[2018] 164号:

计算公式:

注意事项:

1 因为不是按时退休,所以获得的一次性补贴收入需要缴纳个人所得税

2 收入要按照实际年度数分摊,根据综合所得税率表,单独进行计算

举例说明:

宋老师因为2010年2月提前退休获得了一次性补偿收入60万元,距离宋老师的法定退休年年龄还有4个纳税年度,费用扣除为每年6万元,那么宋老师因获得这项一次性补偿收入需要缴纳多少个人所得税?

宋老师每年的应纳税所得额=600000÷4-60000=90000元

查综合所得税率表得适用税率为10%,速算扣除数为2520

宋老师的应纳税额=(90000×10%-2520)×4=25920元

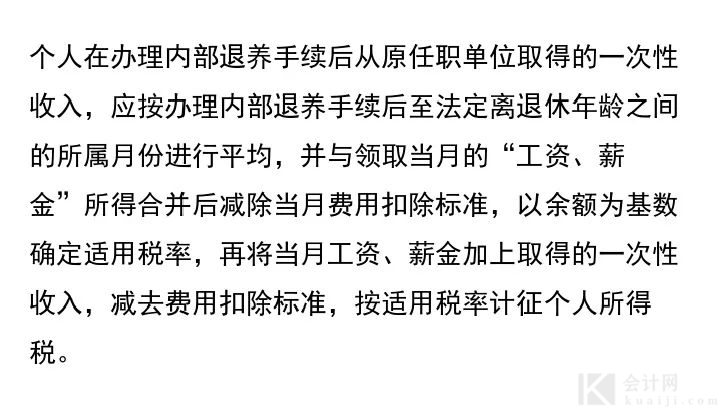

3、内部退养

根据国税发〔1999〕58号:

注意事项:

1 内部退养取得的一次性收入需要缴纳个人所得税

2 该项收入需要按照月份进行均摊,并入当月的“工资、薪金”所得,减去当月费用扣除标准后,确定税率和速算扣除数

3 将全部的一次性补偿收入计入当月工资、薪金,减去费用扣除标准后按个人综合所得计算个人所得税

举例说明:

刘师傅因为身体原因办理了内部退养手续,距离他达到法定退休年龄还有24个月。大咖公司给予了刘师傅一次性补偿收入24万元,费用扣除标准为60000。刘师傅每月的工资为4000元,那么,刘师傅当月需要缴纳多少个人所得税?

刘师傅每月的分摊收入=240000÷24=10000元

与当月工资4000元合并后为14000元,减去每月费用扣除标准5000元为9000元,查月度税率表得适用税率为10%,速算扣除数为210

刘师傅的应纳税额=(240000+4000-5000)×10%-210=23690元

4、企业破产时给予员工的一次性安置费用

根据财税[2001] 157号规定,如果企业按照法律规定宣布破产,对于职工获得的一次性安置费用免征个人所得税。

5、工伤职工取得的一次性伤残补助金

根据财税[2012] 40号规定,依照《工伤保险条例》获得的公司工伤保险待遇,是不需要缴纳个人所得税。

一次性伤残补助金属于公司工伤保险待遇,因此免征个人所得税。

本文为大咖说税原创首发,作者:Fiona。部分素材来源各地方税局。@大咖说税 保留所有权利。