今天我们要纠正一个“错误的认识”—— “餐费等同于业务招待费”。

在实际工作上,不少财务会想当然地认为“餐费就是业务招待费”。自然而然地将两者画上等号。其实并不是这样的,餐费并不等同于业务招待费!事不宜迟,现在就可大家捋捋它俩之间的关系。

餐费和业务招待费之间的联系

它们间的联系应该是:业务招待费包括餐费,但餐费不一定都是业务招待费。

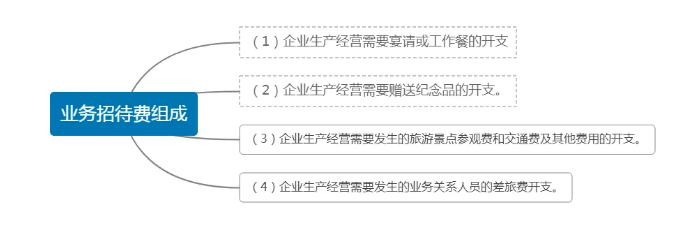

根据实际的税务实务,业务招待费的范围主要包括以下几个方面:

综上所述,业务招待费包括餐费。

然而在实际工作中,由于餐费产生的原因是多样的,因此餐费不一定都是业务招待费。此时会计应把握以下两个方面,进行会计核算。

一方面是依据所产生费用的实际用途核算;另一方面是遵循相关性原则计入相应的会计科目中进行核算。

举个栗子:

A企业因召开董事会所发生的餐费。餐费的发生是由于召开董事会。因此需计入A企业的管理费用——董事会会费;

B企业的管理层在酒店或宾馆开会时所产生的餐费。餐费的发生是与公司的管理层开会相关的,因此需计入B企业的管理费用——会议费;

C企业在进行员工培训时产生的合理餐费。餐费的发生的缘由是员工培训,因此应归入C企业的应付职工薪酬——职工教育经费。

由此可见,并不是所有的餐费都可列入业务招待费的。应根据产生费用的实际用途和相关性原则,进行判定。

这里进一步为大家拓展一下业务招待费和餐费的相关实务内容(仅供参考哦)。

业务招待费

1.业务招待费进行会计核算时要“打醒十二分精神”,可不要入错会计科目,否则就会引发“多米若骨牌效应”——增加企业的增值税、企业所得税的税负。

比如H公司为了和M公司保持良好的合作关系。就赠送对方一台电脑。这笔账务应该计入计入业务招待费,但是H公司的会计在核算时计入了业务宣传费。假如当年广告宣传费用过多,超过了扣除数;并且业务招待费还在税法允许扣除的范围内。这样可能会增加H公司的企业所得税和增值税等税负。

2.业务招待费进项税额是不得抵扣的。如果已经抵扣了记得作进项税额转出的处理。

餐费

1.如果在核算时餐饮费计入职工福利费,针对这种情况尚未有明文规定是否需要缴税。不过公司的聚餐活动,是属于集体统一享受的非货币性质福利,个人所得税可以不缴纳。

2.如果在核算时餐饮费计入差旅费,根据《征收个人所得税若干问题的规定》,差旅费津贴不属于纳税人工资,因此不用缴纳个人所得税。

一言蔽之,但凡是招待客户发生的支出,皆可进业务招待费。比如出差的过程中因业务需要招待客户,此时所产生的餐费就可以计入业务招待费。

本文为会计小师妹(ID:kjsm2020)公众号原创首发,作者:铜豌豆。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@会计小师妹 保留所有权利。