私车公用是个老生常谈的问题了,但是现实生活中每时每刻都有人碰到,近期也有不少同学过来询问相关的问题,如这两天有个粉丝过来和会计网讨论的一个问题:公司的名下一直没有车,老板又不愿意买,总是让我开自己的车,可开车的加油费用找财务报销,财务每次都觉得我的账很难处理,闹得各种不愉快,不知道该如何才能让双方更好地处理?

其实,说简单点,就是私车公用的处理问题,这问题说大不大,但是说小也不小,如果处理的不妥当,将会面临着税务风险的问题。今天,就和大家来说说关于私车公用的问题。

01、私车公用,加油费用怎么报销?

首先,会计网先来回答一下上面那位粉丝的疑惑,公司用自己的车,加油费用先要自己出,后面再进行报销,怎么样处理才正确?

加油费用肯定是能报销的,但是报销时我们需要注意以下这些问题:

私车公用加油费用开的发票问题

自己在加油时拿到的发票一定要检查一下是否符合报销的标准,以免后期产生不必要的麻烦。检查发票时,主要注意这2点:一是发票上是否有“成品油”这3个字,加油费用发票上要有这3个字才能进行报销;二是发票规定要填写的相关信息是否填写齐全以及正确。确认这2点无误,开具的加油费用发票定是可以报销的。

确认加油费用开具的发票可以报销之后,我们还需做的一件事情就是,怎样报销才正规,要知道,不正规的报销,被税务稽查到可能会被剔除并且要求补缴税款。那怎么样才能正规的报销加油费用发票呢?

私车公用加油费用正规报销的方式

私车公用的费用能否正规报销问题,无非就是如何使用私车规范化的问题,下面几种方式都可以使报销正规化。

第一种方法:让公司老板以公司的名义进行买车,这种方法是比较妥当的处理办法。

第二种方法:又或者把车卖给公司,这样车辆产生的费用都属于公用费用,报销便捷。

第三种方法:然而,前两种方法实行起来肯定困难,所以想便捷,最好的办法就是把车租给公司,和公司签订租车协议,那么一切操作起来正规简单。

第四种方法:私车公用时产生的费用,通过交通补贴的方式还给个人,这样子也是可以的。

在实际的会计实操中,我们用的最多的是第三、第四种方法,那这两种方法都有哪些账务税务问题需要注意的呢?接下来和大家一起来说说。

02、私车公用产生的费用要交哪些税?合同上需要注意哪些问题?

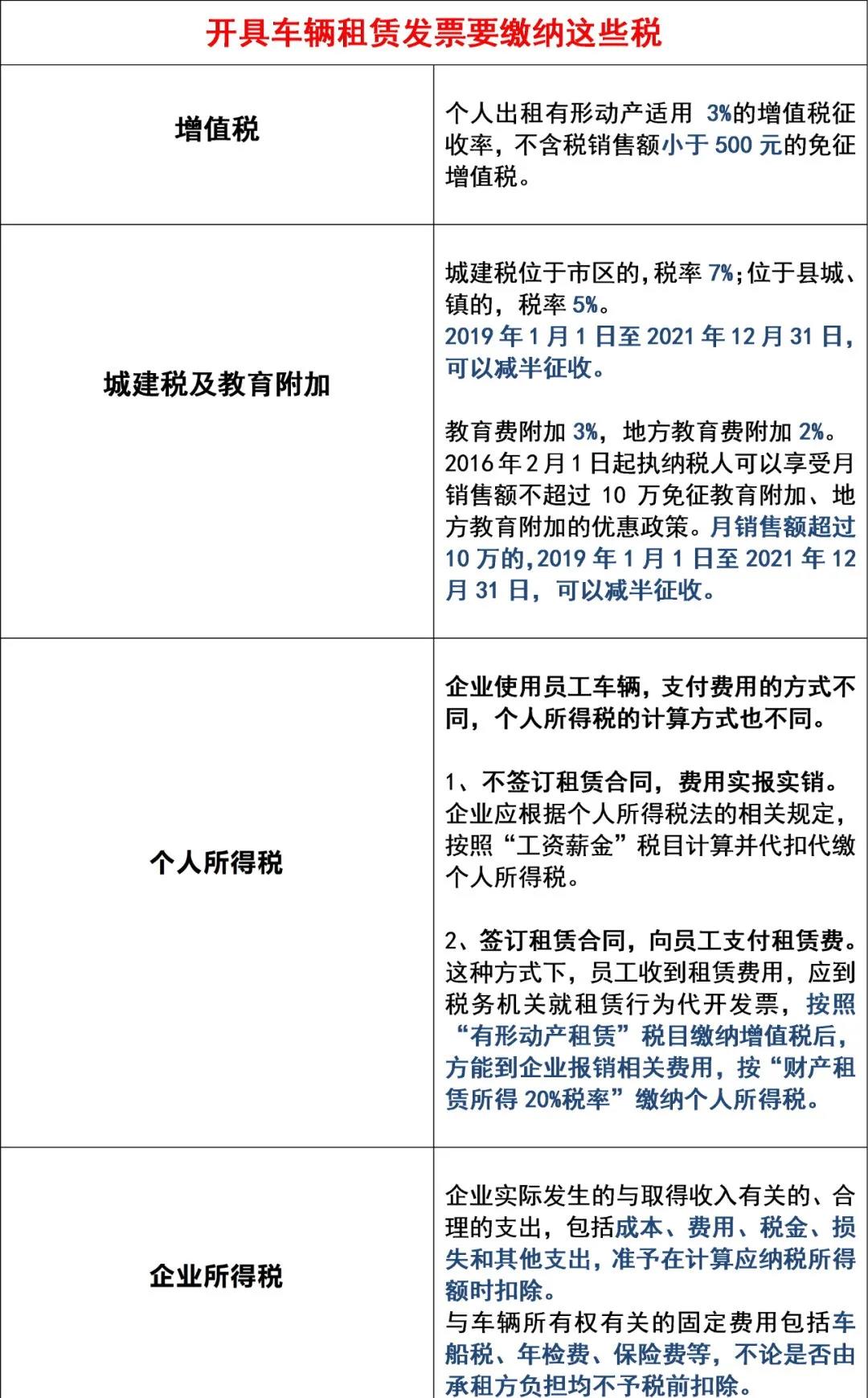

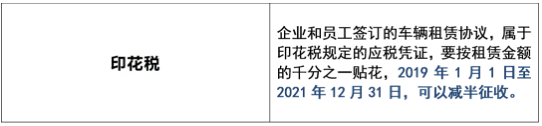

接下来,我们就先说说第三种方法,签订租车协议的问题。首先,我们可以先来看一下签订租车协议之后,开具车辆租赁的发票进行报销,那需要进行缴纳哪些税款?如图所示:

然而,在签订私车公用协议时,我们也需要注意一些合同上的细节问题。如合同上该写的必要条款、条款是否具有法律效应、租赁期间产生的各种情况情形责任的划分、突发情况终止协议时的处理办法如赔偿等,各种细节问题应该在合同上注意为好。

03、私车公用产生费用以补贴方式发放

说完第三种情况,那我们现在来说说第四种情况,私车公用产生费用以交通补贴方式发放,又该怎么进行处理?

交通补贴的形式有四种情况可以进行处理:

1、计入福利费

把车辆产生的费用直接计入到福利费,其中需要计算个税,然后再合并到个人所得税里边进行缴纳个人所得税。

2、计入差旅费

把车辆产生的费用计入差旅补贴当中,当做差旅费进行处理。

3、以工资的形式进行发放

把车辆产生的费用直接当做工资的薪金进行计算。

4、加油充值卡

这也是一种比较常见处理车辆加油费问题的办法,而加油充值卡有两种形式,一种是预付卡充值,一种是实际的消费。

(1)如果是预付卡充值,取得的发票是不能进行增值税的进项税抵扣的;预付卡发生了实际的支出之后,可以凭借着相关的凭证进行企业所得税税前扣除。

会计分录如下:借:预付账款/其他应收款 贷:银行存款

(2)如果是实际消费的,取得开具的增值税专用发票之后,就可以进行增值税抵扣,在企业所得税也能进行税前扣除。

会计分录如下:

借:成本费用科目 应交税费——应交增值税(进项税额) 贷:预付账款/其他应收款

通过以上叙述,你对私车公用问题有一定的了解了吗?

本文为会计交流圈公众号原创首发,作者:清心。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@会计交流圈 保留所有权利。