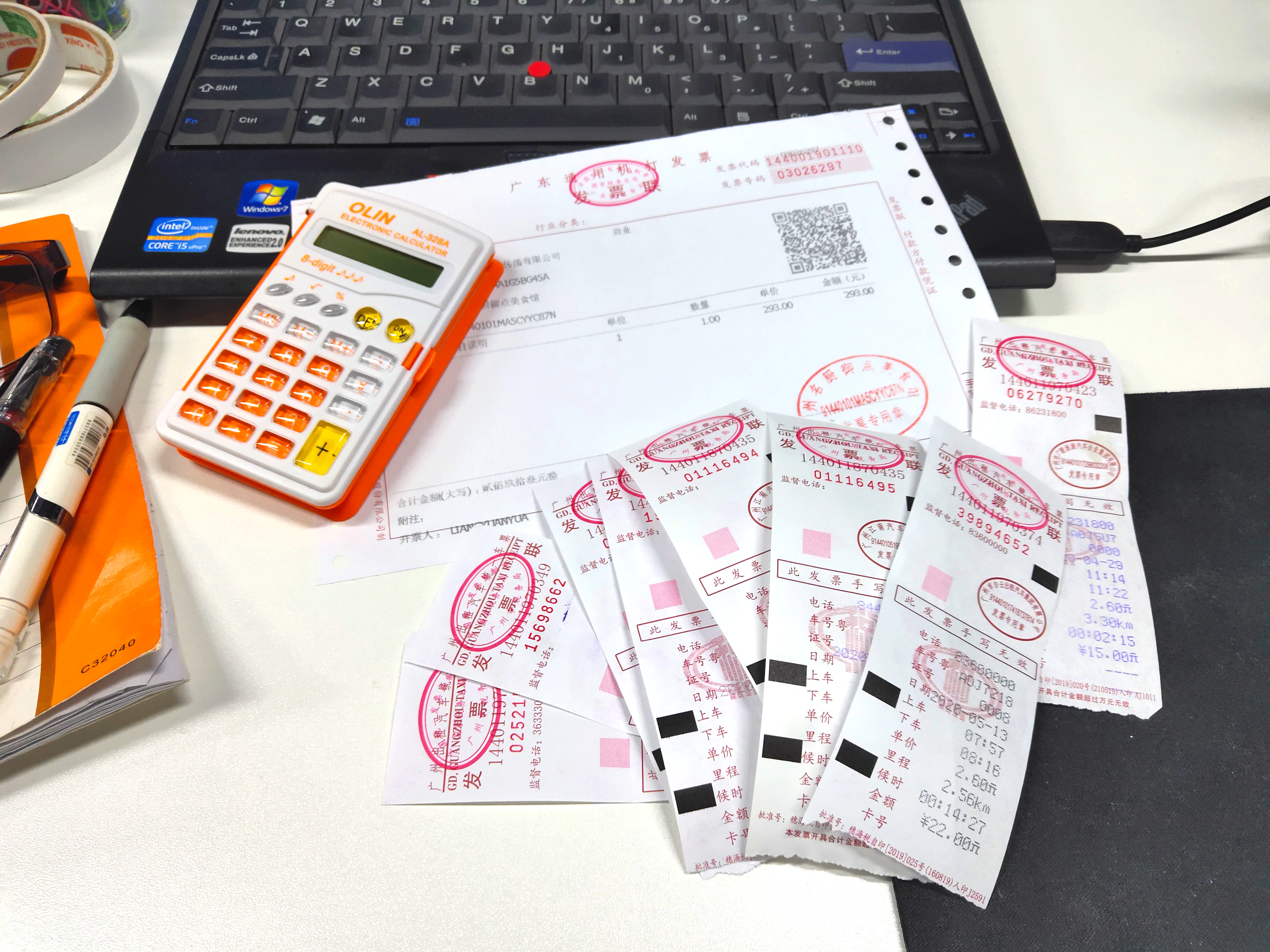

企业的日常经营管理中多少会出现一些失误,当发生增值税专用发票丢失的情况时,财务人员应该如何处理?

开出的增值税专用发票丢失了怎么办?

根据《国家税务总局关于增值税发票综合服务平台等事项的公告》(国家税务总局公告2020年第1号)第四条规定:纳税人同时丢失已开具增值税专用发票或机动车销售统一发票的发票联和抵扣联,可凭加盖销售方发票专用章的相应发票记账联复印件,作为增值税进项税额的抵扣凭证、退税凭证或记账凭证。

增值税专用发票认证抵扣的账务处理

增值税专用发票认证后:

借:原材料(包装物等)

应交税费-应交增值税-进项税额

贷:银行存款等

如果认证后不符或因不能抵扣等原因,则:

借:原材料等

贷:应交税费-应交增值税-进项转出

如果是进项票未认证:

借:库存商品(或者原材料等)

应交税费-待抵扣进项税额

贷:应付账款(或者银行存款等)

等到发票认证后再做具体的账务处理。

什么是增值税专用发票?

增值税专用发票仅限于增值税一般纳税人领购使用,由国家税务总局监制设计印制。增值税专用发票既作为纳税人反映经济活动中的重要会计凭证,又作为销货方纳税义务和购货方进项税额的合法证明,因此在纳税人的日常经营活动中十分重要。

增值税专用发票不仅具有商事凭证的作用,还具有完税凭证的作用,但增值税专用发票最重要的是保证税赋的完整,因为它将一个产品从最初生产到最终消费之间的各个环节联系了起来。

什么是应交税费?

“应交税费”科目核算企业按照税法规定计算应交纳的各种税费,包括但不仅限于增值税、消费税、矿产资源补偿费。

“应交税费”账户属于负债类账户,并且应当按照应交税费的税种,如“应交增值税”、“企业所得税”、“城市维护建设税”等设置明细科目从而进行明细核算。该科目的贷方登记应交纳的各种税费,借方登记已交纳的各种税费,期末贷方余额反映尚未交纳的税费,借方余额反映多交或尚未抵扣的税费。

增值税发票认证抵扣的期限

据《国家税务总局关于取消增值税扣税凭证认证确认期限等增值税征管问题的公告》(国家税务总局公告2019年第45号)文件,明确指出增值税一般纳税人取得在2017年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票可以按规定认定抵扣进项税额,包括超过认证确认、稽核比对及申报抵扣期限的情况。