固定资产的会计处理和涉税操作日常经济活动中经常发生。今天特地整理了4个常见的固定资产的会计处理和涉税操作,供会计人参考。

01、揭开固定资产一次性扣除的“神秘面纱”

时不时就有粉丝提问:“XXX元以下的固定资产能否可以一次性扣除?”

这里就一共涉及两个关于固定资产一次性扣除的政策,相关政策分别如下:

(图1)

(图2)

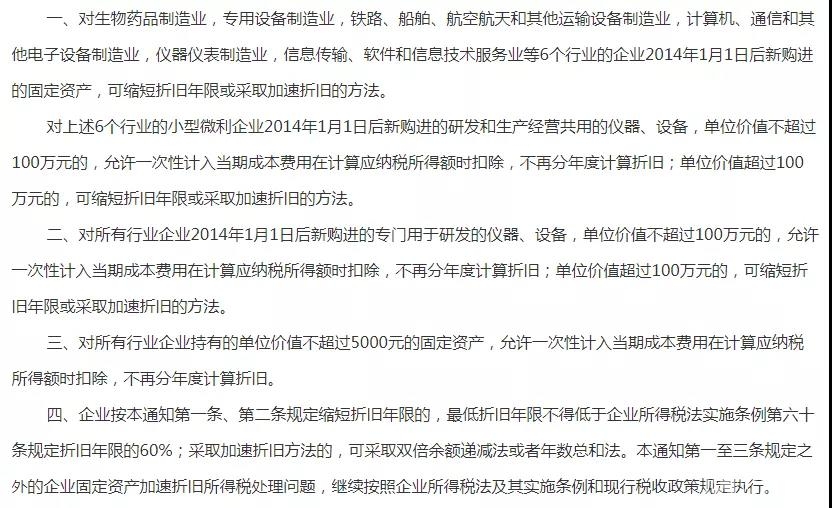

图1的政策关于“固定资产一次性扣除”问题要点可以总结归纳为以下两点:

要点一:适用于所有行业,如果单位价值不超过5000元,允许一次性扣除。

要点二:适用于所有行业,如果单位价值不超过100万元,允许一次性扣除。

针对要点一举个例子,公司购买5台打印机,每天不超过5000元,允许一次性计入当期成本费用。在计算纳税所得时可扣除。要点二同理,亦是如此。

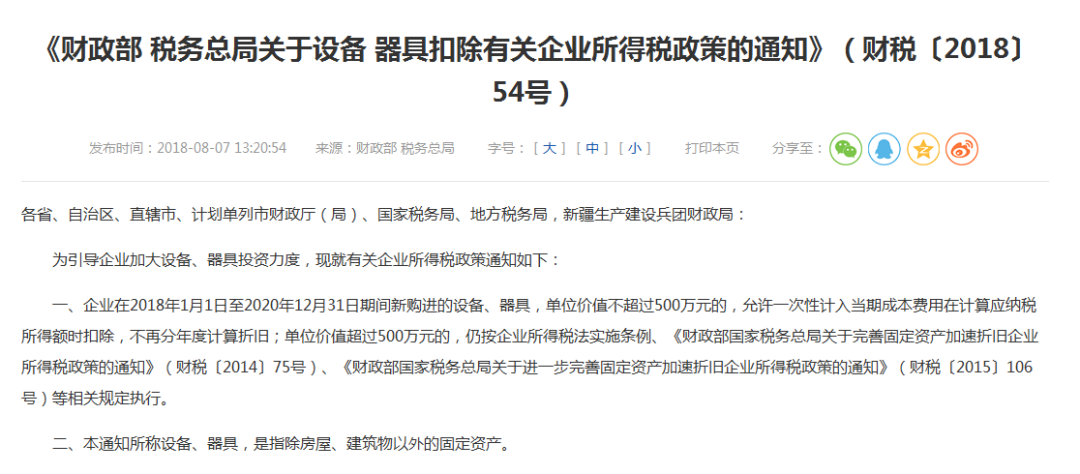

图2的政策关于“固定资产一次性扣除”问题要点可以总结归纳为:

适用于所有行业,新购进的设备、器具,单位价值不超过500万元,允许一次性扣除。

对于这个点,需要提醒各位政策中的“设备、器具”,是不包括房屋、建筑物的固定资产。换而言之,除房屋、建筑物以外的固定资产,都适用这一政策的。

02、固定资产折旧年限的问题

时不时就有粉丝提问:“XXX固定资产的折旧年限是多少?”

这里将相关重点总结归纳如下表格,仅供参考:

其中,“林木类生产性生物资产”和“畜类生产性生物资产”统称为“生物性固定资产”。

03、销售自己使用过的固定资产,简易计税的怎么开发票?

要解决这个问题,需知道纳税人销售使用过的固定资产适用的政策——简易办法依照3%征收率减按2%征收增值税政策的。

可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用发票。

04、固定资产发生的后续支出的账务处理

“固定资产发生的后续支出”应该怎样理解?简单来说,就是固定资产在使用过程中发生的更新改造支出、修理费用。划重点!符合资本化条件的应当予以资本化。

具体的会计处理如下:

第一步:将固定资产转入改扩建

借:在建工程

累计折旧

固定资产减值准备

贷:固定资产

第二步:发生改扩建工程支出

借:在建工程

应交税费—应交增值税(进项税额)

贷:银行存款等

本文为会计网(ID:wwwkuaijicom)公众号原创首发,作者:铜豌豆。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@会计网 保留所有权利。