会计江湖一直流传着这样一句话:“其他应收款就是一箩筐,啥都往里装”。

其他应收款难道真的是一个“万能筐”,各种杂七杂八的事项都可以往里“装”?

答案当然不是。实际上如果将各种奇奇怪怪的业务都扔进其他应收款这一会计科目;则在某一程度上,它更像是一枚随时都会爆炸的“定时炸弹”!暗藏危机!

现在我们就来“拨乱反正”,纠正过往错误的观念,重新认识其他应收款。

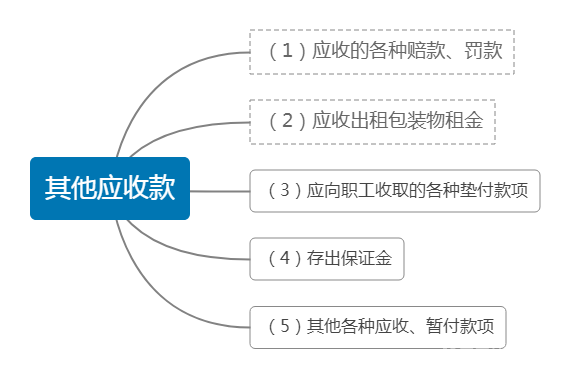

其他应收款应包括的核算内容:

那我们化抽象为具体,例举实际工作中的例子帮助各位理解和记忆。

比如,来自责任方的赔偿款项。现金短缺时,借:其他应收款 贷:待处理财产损溢。

比如,出租装饮料的瓶子。

比如,企业为员工垫付的水电费、医药费、房租费等。

比如,租入装饮料的瓶子支付的押金。

那为什么明明知道其他应收款有具体核算的内容,为什么还会将那些说不清的道不明的业务都往里塞呢?

原来是某些人钻了新准则的“空子”:"其他应收款"科目核算内容在原基础上新增加了“其他各种应收、暂付款项”。

于是乎各种类似于无发票的活动支出、收不回来的款项等“特殊”都计入"其他应收款"科目中进行核算。

下面为大家例举一些实务中经常发生的“滥用”其他应收款科目的情况,以及相关正确的做法。

1、员工离职后收不回的款项一直挂账

错误做法:员工离职后收不回来的款项是确定“有借无还”的。即属于企业收不回来的款项。这类型的其他应收款项一直挂账。不作任何处理。

正确做法:最好就是确认坏账损失进行处理。

2、其他应收款不根据实际情况计提坏账准备

错误做法:忽略需对其他应收款进行减值准备的情况。

正确做法:其他应收款不但需要作为费用报销支出处理,而且需要考虑减值准备。在考虑减值准备时要考虑会计处理和税务处理上的区别。

在会计角度,对于收不回来的款项是需要依据会计准则计提坏账。在税务角度,则有所不同。参考财政部 《关于建立健全企业应收款项管理制度的通知》 (财企[2002]13号)中的相关政策,可以确认为坏账,进行企业所得税税前扣除。反之,则在汇算清缴时做纳税调整。

3、公司股东的大额借款长期挂账

错误做法:公司股东向公司借了一笔钱,然后久久没归还。然后这笔大额借款就长期挂账,不做任何处理。

正确做法:根据相关法规个人投资者从公司里“借”走的钱,是需要依照“利息、股息、红利所得”项目计征个人所得税。

所以呢,公司股东的大额借款需要计征个人所得税。不能长期挂账!

由此可见,“其他应收款”就像一枚随时都会爆炸的“定时炸弹”,暗藏危机!不要将各种奇奇怪怪的业务都扔进其他应收款里,一旦遇到税务稽查就麻烦了!

本文为财会人俱乐部公众号原创首发,作者:铜豌豆。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@财会人俱乐部 保留所有权利。