前两天在粉丝群看到,有小伙伴说招聘残疾人,可以让企业节税?难道这是新的避税小妙招?

01、什么是残保金

残保金全称是残疾人就业保障金,是为了保障残疾人的权益。没有按照规定安排相应比例的企业、机关、团体等需要缴纳的资金为残保金,并由国家税务局负责征收。

企业安排残疾人就业的比例要不低于本单位在职职工总数的1.5%(各地有差异,具体请以当地官方公布为准),如果达不到这个标准,那就要缴纳保障金。

根据国家的相关政策,残保金是按月计算,按年征收的,具体的截止时间根据各个地区规定而不同。

02、每个单位都要缴纳残保金吗?

上面有说到,是由未按规定比例安排残疾人就业的相关企业等缴纳残保金。

那么,如果企业有聘请残疾人就业,并且比例是不低于本公司员工的1.5%的,可按相关规定进行分档减免。

以广东为例

(1)实行分档征收

期限:2020.1.1-2022.12.31

3年内按应缴费额50%:企业安排残疾人就业比例≥1%,且<1.5%

3年内按应缴费额90%:企业安排残疾人就业比例<1%

(2)暂免征收

期限:2020.1.1-2022.12.31

在职职工≤30人以下的企业,暂免征收残保金。

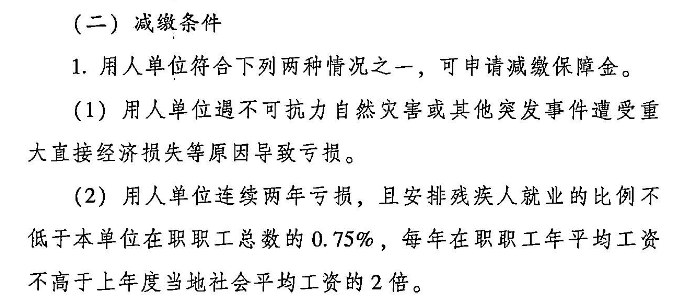

(3)减缴条件

来源:《广东省残疾人就业保障金缓减免管理办法》

(4)免缴条件

用人单位如果已经办理歇业手续或者进入了破产程序,可以申请免缴保障金

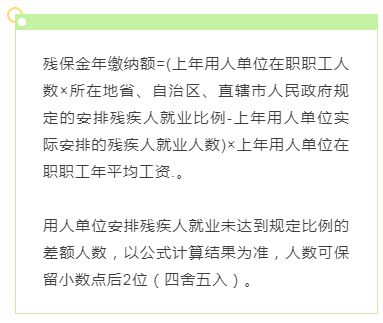

03、残保金如何计算

举个例子:

某市的规定的残疾人就业比例是1.6%,那么秒懂财务公司上年职工平均工资是1万,在职员工有200人,但是没有招聘残疾人。

那秒懂财务公司应缴纳的残保金为(200×1.6%-0)×10000=32000元

04、残保金的账务处理

1、企业计提和缴纳残保金时,应分别计入哪个科目?

应当计入“管理费用”科目。

计提时:

借:管理费用--残保金

贷:其他应付款--残保金

缴费时:

借:其他应付款--残保金

贷:银行存款

2、企业超比例安排残疾人就业收到的奖励,应计入什么科目?

应当计入“其他收益”科目

收到奖励金时:

借:银行存款

贷:其他收益

3、企业未按照规定缴纳残保金,需缴纳的滞纳金,应计入什么科目?

应当计入“营业外支出”科目

按规定缴纳滞纳金

借:营业外支出

贷:银行存款

来源:本文为秒懂财务公众号原创首发,作者:点点 。素材来源:广东省残疾人就业保障金缓减免管理办法。