增值税当中的“视同销售”考点对于不少初学者来说,是比较难理解的。如何才能更好地理解“十一种视同销售”的情形?事不宜迟,现在就开始进入今天的正题。

01

“十一种视同销售”的情形

“十一种视同销售”的情形大致上可以分为以下四类,还有一个国家规定的条款。

第一类:委托代销行为

1.将货物交付其他单位或者个人代销;2.销售代销货物。

第二类:货物异地移送

主要是指设有两个以上机构并实行统一核算的纳税人,将货物从一个机构移送至其他机构用于销售。

这里有一个小提醒:如果相关机构设在同一县(市)的,即便将货物从一个机构移送至其他机构用于销售,也不视同销售。

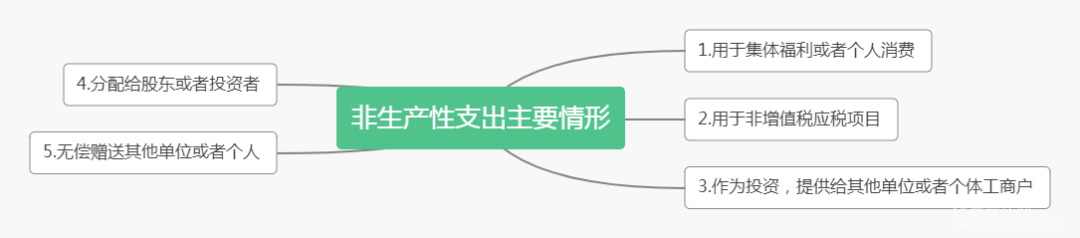

第三类:将自产、委托加工、购进的货物用于“非生产性”支出

这里的非生产性支出主要是包括下列几种情形:

第四类:视同销售服务、无形资产或不动产

还有一个是“财政部和国家税务总局规定的情形”。

具体的“十一种视同销售”的情形汇总如下:

02

应该如何记忆呢?

对于第一类情况“委托代销行为”,可以通过以下这个例子理解。

A企业委托B商场销售一批货物。A企业是委托方,B商场是受托方。站在A企业或者B商场的角度,它们会这样认为的。

A企业:又不是我销售的货物,如果要交税你找B商场去,货是它卖的。

B商场:货的确是我卖的,但是不是我的货物,我只是受人所托而已。交税还得找A企业。

两人就在“扯皮”,于是国家就认为无论是委托方还是受托方,都“视同销售”。

对于第二类情况“货物异地移送”。

甲公司将存储在A地的货物移送到B地的机构出售。甲公司会认为这批货物都是我公司的,甭管是从A地到B地,还是从C地到D地。都没有出售,只是货物发生了位移而已。

这个观点必然会遭到A地税局的反对。那是因为涉及到A地的税收流失问题,如果不将“货物异地移送”视同销售的话,就相当于将增值税流失到了B地。因此,货物异地移送是“视同销售”的一类情形。

当然啦,如果只是在A地将货物从东边移送到西边,只要不出A地的范围。是不会被认为是视同销售的。

第三类情况“将自产、委托加工、购进的货物用于“非生产性”支出”,一共有五种情况。

1.将自产、委托加工的货物用于集体福利或者个人消费;

2.将自产、委托加工的货物用于非增值税应税项目;

这两条是讨论“纳税公不公平的问题”。X公司是一家专门生产的粽子的企业,Y公司是一家普通企业。端午节X公司与Y公司都要发粽子给员工过节。如果X公司直接拿自家生产的粽子发给员工当福利,不需要交税,而Y公司外购粽子发给员工,就需要交税。岂不是不公平?

因此,本着公平的原则,大家都需要纳税。

3.将自产、委托加工或者“购进”的货物作为投资,提供给其他单位或者个体工商户;

4.将自产、委托加工或者“购进”的货物分配给股东或者投资者;

5.将自产、委托加工或者“购进”的货物无偿赠送其他单位或者个人。

这三条主要是为了保持增值税纳税链条的完整性。因为不过是作为投资,提供给其他单位或者个体工商户,分配给股东或者投资还是无偿赠送其他单位或者个人,货物将会流转到下一个环节,因此为了保持增值税纳税链条的完整性,就需要视同销售。

第四类情况“视同销售服务、无形资产或不动产”。

1.单位或者个体工商户向其他单位或者个人“无偿”提供服务;

2.单位或者个人向其他单位或者个人“无偿”转让无形资产或者不动产。

税法上会认为会有经济利益的流入和流出,毕竟没有哪家企业会“无缘无故”为其他企业“无偿”提供服务、转让无形资产或者不动产的。但是对于“公益事业”是除外的,因为国家是鼓励和支持这些社会公益事业的。