前段时间,《关于印发<最高人民检察院关于充分发挥检察职能服务保障“六稳”“六保”的意见>的通知》里提到,对于有实际生产经营活动的企业出于虚增业绩等非骗税目的、且没有造成税款损失的虚开增值税专发的行为,不以虚开增值税专用发票罪定性处理。

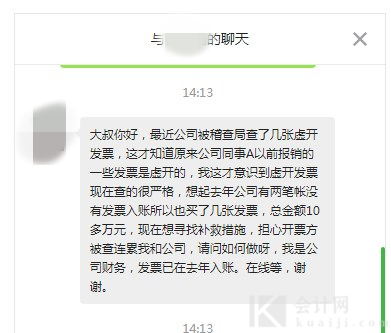

这篇文章发出后不久,有粉丝在会计网的后台留言↓↓↓

不得不感叹,这都0202年了,还有人对虚开发票的危害一无所知!(当然上面这位粉丝可能是无辜受累者)今天就给大家科普一下虚开发票的相关知识。

一、虚开的范畴如何定性?

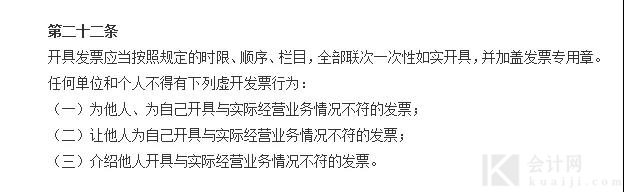

《中华人民共和国发票管理办法》第22条规定:

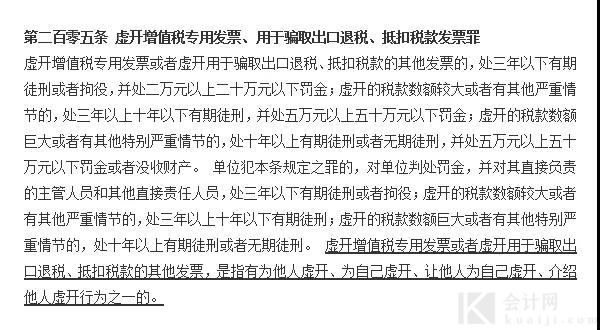

《中华人民共和国刑法》第205条这样规定:

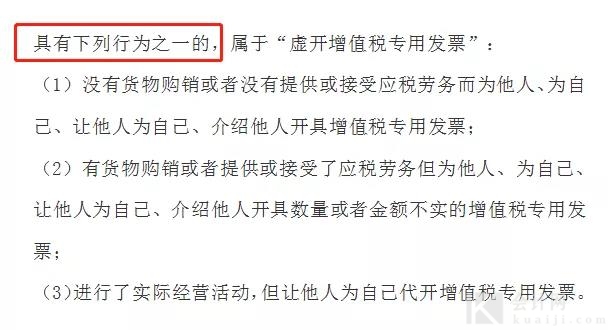

《最高人民法院 关于适用<全国人民代表大会常务委员会关于惩治虚开、伪造和非法出售增值税专用发票犯罪的决定>的若干问题的解释》里提到的“虚开增值税专用发票”行为:

从刑法的规定和7月24日最高检的解释来看,虚开增值税专用发票必定是涉税违法行为,但出于骗取国家税款的目的进行虚开发票的,就构成了涉税犯罪行为了,处罚比违法行为严重得多。

二、虚开发票将面临什么处罚?

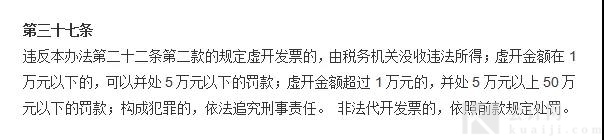

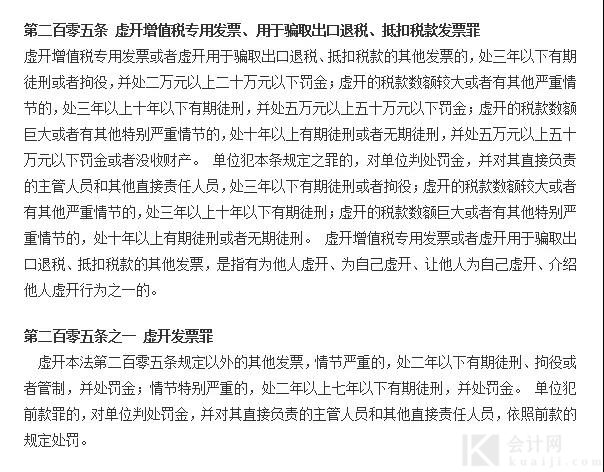

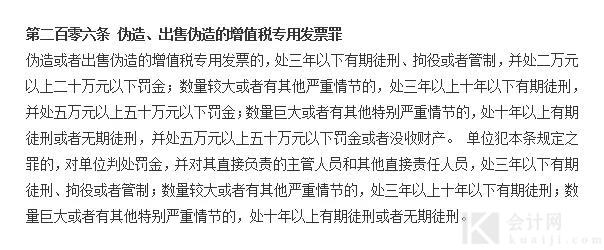

对于虚开方,《中华人民共和国发票管理办法》规定:

《中华人民共和国刑法》第205和206都有处罚规定:

对于受到发票的一方,面临的处罚得视情况而定。

首先,这些虚假发票肯定是不得报销的,增值税方面,进项税额不得抵扣;企业所得税方面,不得作为税前扣除凭证;涉及土地增值税的,也不得进行扣除。

如果接受发票的一方不知发票违规的,自然不会被处罚,毕竟购买方本身也是受害者(本来可以抵扣的,现在却不能抵扣了);

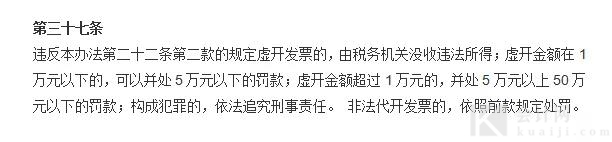

如果接受发票的一方知道发票违规,或者判断出发票违规,但只能被动接受的,要接受《发票管理办法》的处罚:

如果接受发票的一方不仅知道这是违法发票,反而还主动让对方开具的,就属于违反了上文所说《发票管理办法》的第22条,要接受处罚:

三、如何避免“被虚开”?

像开头那位粉丝朋友说的,有些发票自己也不知道是不是违法的,怎么避免这种情况呢?

1. 事前了解。财务人员要了解销售方的经营范围、规模,评估风险,强调风险;

2. 警惕交易。在进行交易时,要注意对方提供的收款账户是否与发票信息一致,是否为对公账户,转账备注信息齐全;

3. 事后核对。收到对方开具的发票时,仔细核对项目、税率、金额、货物数量,销售方的名称、印章等是否与合同一致;若不一致的,有权要求对方重开;

4. 留存证据。财务人员应注意取得和保存合同等相关证据,若出现对方虚开给自身造成损失的,有权向对方追偿。

本文为大叔说会计(ID:kuaijidashu)公众号原创首发,作者:lolo。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@大叔说会计 保留所有权利。