昨天中午,一则新闻爬上了微博的热搜:

什么?个税改了?!

没错,就在昨天,国家税务总局发布《关于完善调整部分纳税人个人所得税预扣预缴方法的公告》(国家税务总局公告2020年第13号)宣布了个税的新调整!

通知说的是个税预扣预缴的调整,最核心说的有2点:

1、对一个纳税年度内首次取得工资、薪金所得的居民个人,扣缴义务人在预扣预缴个人所得税时,可按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用。

2、正在接受全日制学历教育的学生因实习取得劳务报酬所得的,扣缴义务人预扣预缴个人所得税时,可按照《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(2018年第61号)规定的累计预扣法计算并预扣预缴税款。

想必大伙看完,还是一脸的懵逼,究竟说的是啥意思,怎么算?今天阡陌仔细跟你说说。

一、7月入职的新人到手工资多了!

小标题说的就是上文提到的核心点1:

今年第一次取得工资收入的,按照5000元/月乘以当年截至本月月份数计算累计减除费用。

举个例子就能懂。

小会赚到了第一桶金,开了小会有限责任公司,就在本月初,入职了一名新员工小从,薪酬9000一个月,由于新员工小从是应届毕业生,因此社保公积金等缴交如下:

*广州城镇为例,仅供参考。

小从没有专项附加扣除的项目,那么7月份,小从要交多少个税呢?

套用公式:

累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

一一填入:

累计预扣预缴应纳税所得额=累计收入(9000)-累计免税收入(0)-累计减除费用(5000)-累计专项扣除(1368)-累计专项附加扣除(0)-累计依法确定的其他扣除(0)=2632

而之后继续套用公式:

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额

本期应预扣预缴税额=[累计预扣预缴应纳税所得额(2632)×预扣率(3%)-速算扣除数(0)]-累计减免税额(0)-累计已预扣预缴税额(0)=78.96

咦,等等,这和之前的计算有啥差别?

对的,上面的例子沿用的是之前的算法,注意标红的红字部分,因为入职一个月,按1个月来算,所以“累计减除费用”是5000×1=5000,没毛病。

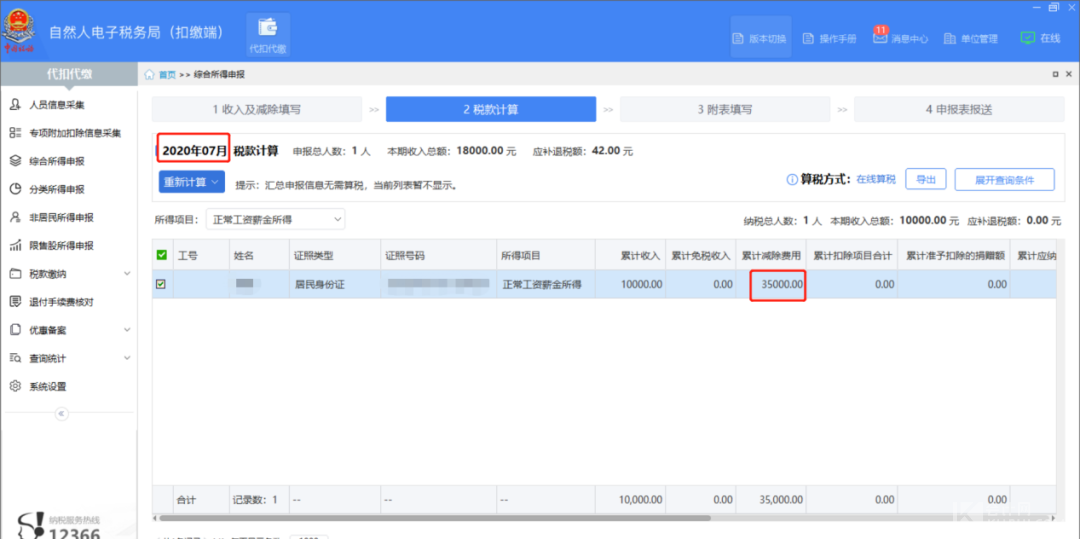

而根据新规“按照5000元/月乘以纳税人当年截至本月月份数计算累计减除费用”。小从入职虽然是第1个月,但计算的时候是按7个月来算,换言之红字部分会变为:5000×7

那么套回上述公式:

累计预扣预缴应纳税所得额=9000-0-35000-1368-0-0=-27368

也就是累计预扣预缴应纳税所得额=0

那么本期应预扣预缴税额也等于0

换言之,小从这个月是不用预扣个税的!

二、实习生到手的钱多了!

接下来说说变化的第2点:

实习取得劳务报酬,可按照《国家税务总局关于发布〈个人所得税扣缴申报管理办法(试行)〉的公告》(2018年第61号)规定的累计预扣法计算并预扣预缴税款。

简单来说,实习生取得劳务报酬的预扣个税,也是按工资那样算!

怎么算?

再举个例子,小会有限责任公司,也在本月入职了一位实习生小邱,小邱的实习工资是4000元,属于劳务报酬。

因不超过4000元,劳务报酬的个税计算如下:

应预扣预缴税额=(收入-减除费用)×20%

应预扣预缴税额=(4000-800)×20%=640

同样,上述是之前的算法,新规之后。

前半的计算没变:

收入额=(收入-减除费用)=3200

后半应预扣预缴税额的计算变了:

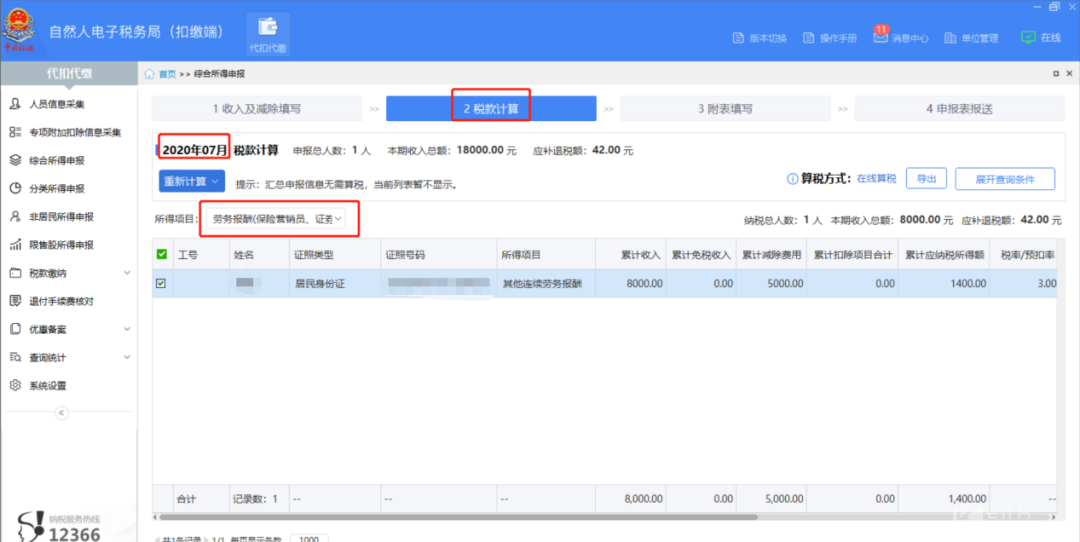

应预扣预缴税额=(累计收入额-累计减除费用)×预扣率-速算扣除数-累计减免税额-累计已预扣预缴税额

应预扣预缴税额=(3200-5000)×3%=-54

也就是说不用预扣预缴了~

三、怎么申报?

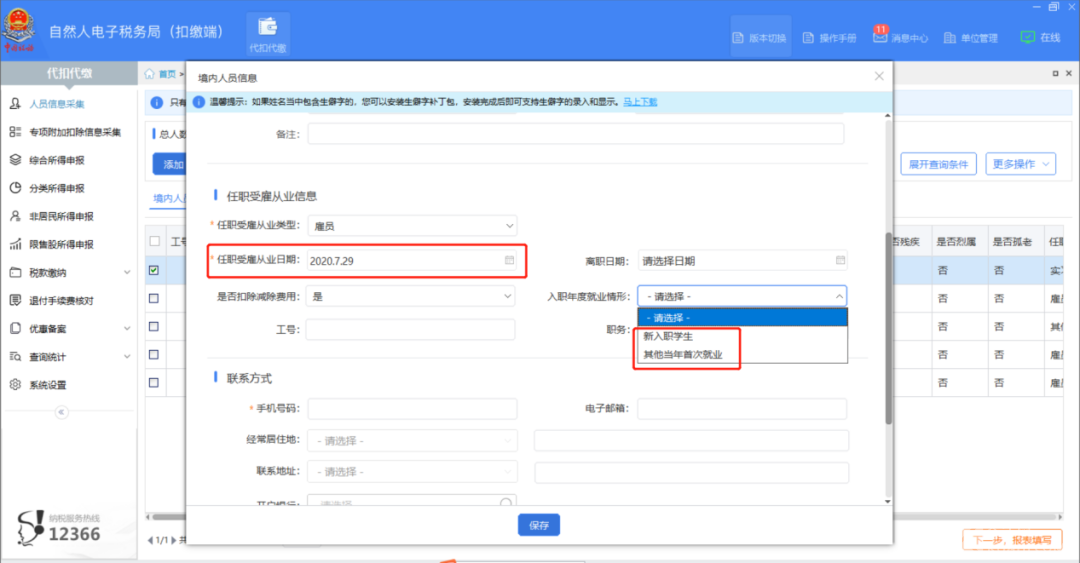

年度内首次取得工资:

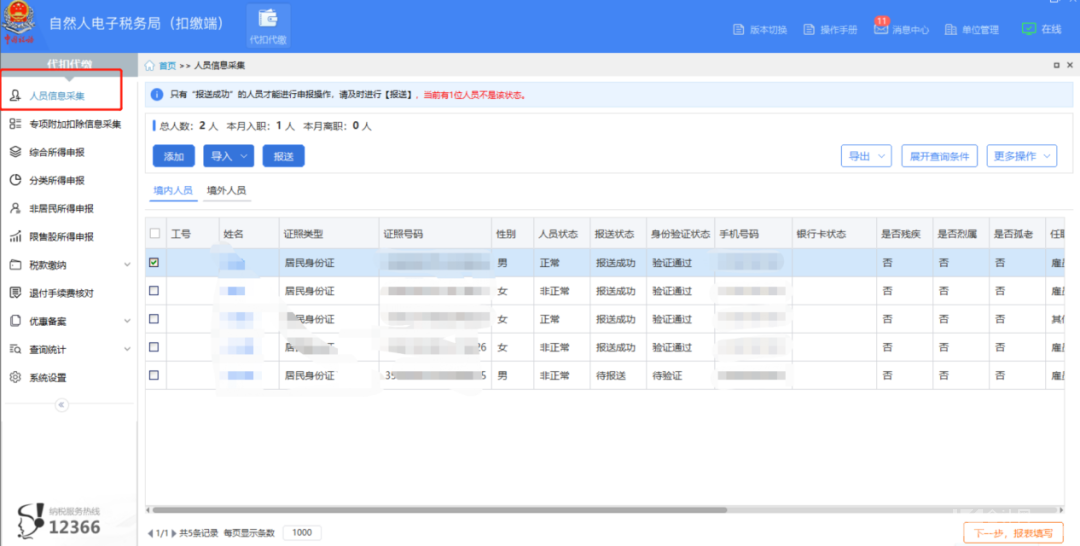

1、采集登记人员信息

↓

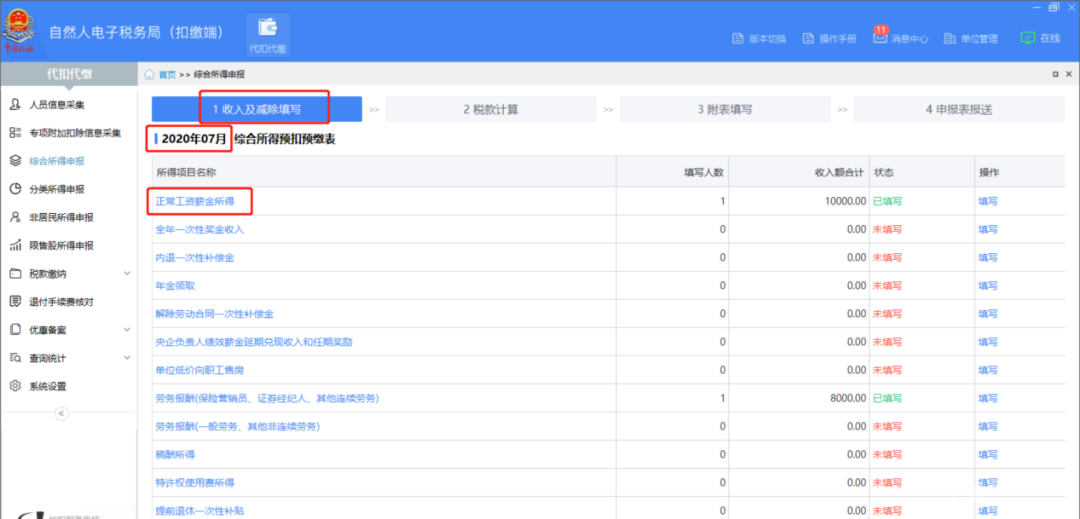

2、按“正常工薪所得”填收入和减除项目,其他系统会自动进行。

↓

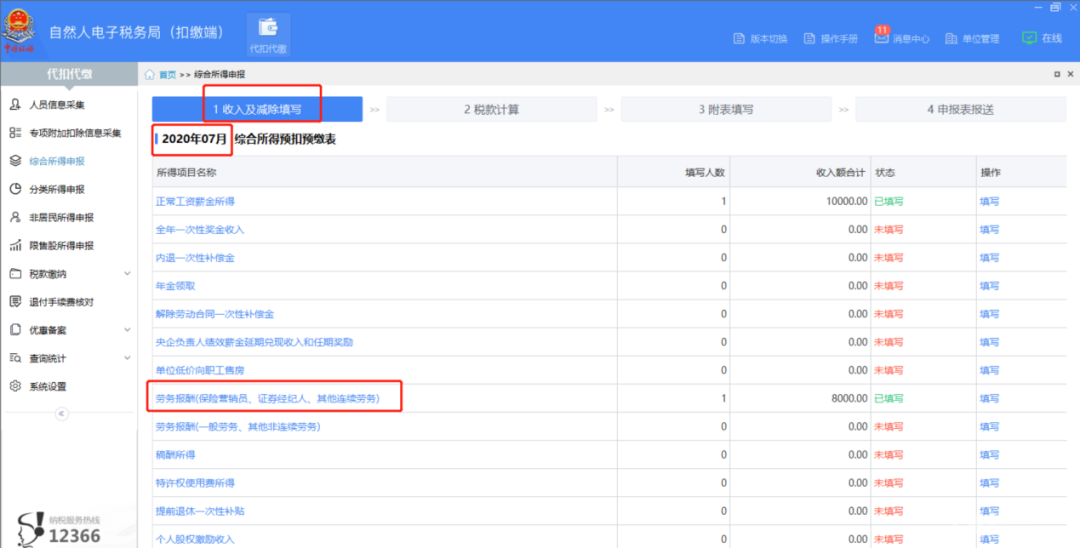

实习生工资工资:

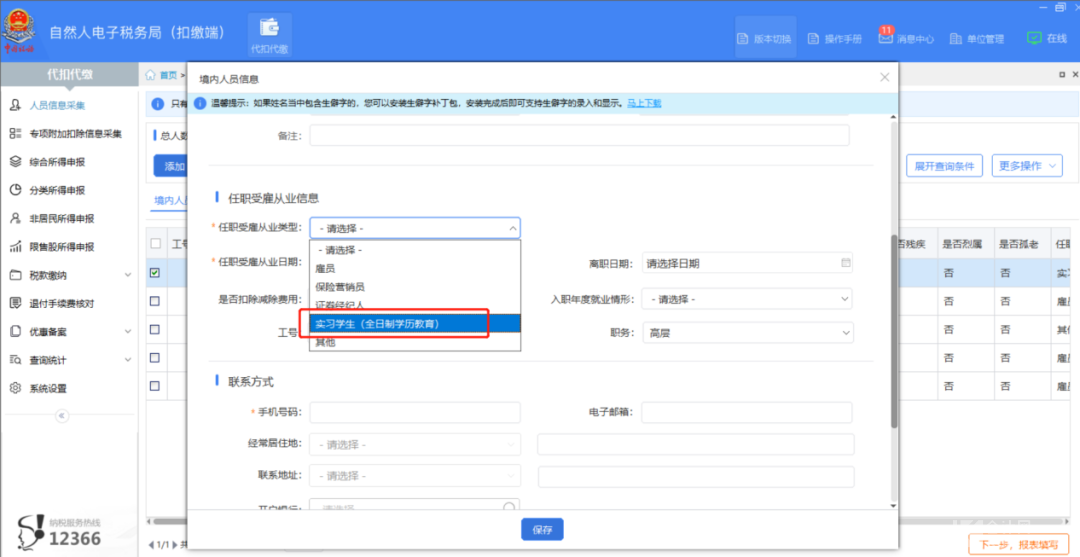

1、采集登记人员信息(注意:全日制)

2、按“劳务报酬”填收入和减除项目,其他系统会自动进行。

↓

↓

四、注意点

在申报前要注意好准备以下资料:

需要提醒大伙的是,这个政策是7月开始实施的,而之前多预扣预缴的也不用担心,明年的汇算清缴的时候都可以退回的~实习生的利好,针对的是全日制学历教育的哦,其他劳务还是按以往的~

今天的内容就到这里,有什么疑问,欢迎留言咨询~

本文为会计网 (iwwwkuaijicom) 公众号原创首发,作者:阡陌。如需引用或转载,请留言授权,并务必在文首注明以上信息。违者将被依法追究法律责任!

@会计网 保留所有权利。