企业在日常经营过程中需要按照相关规定,按时发放员工工资,做账时一般可以计入应付职工薪酬科目、管理费用等科目核算,具体的会计分录怎么写?

发放职工工资的会计分录

1、工资计提(应发工资数)

借:制造费用—工资(生产人员)

管理费用—工资(管理人员)

销售费用—工资(销售人员)

贷:应付职工薪酬—工资

2、计提企业缴纳的五险一金

借:制造费用(生产人员)

管理费用(管理人员)

销售费用(销售人员)

贷:其他应付款—养老/医疗等

其他应付款—住房公积金

上面1和2可以合并为一个分录。

3、发放工资时

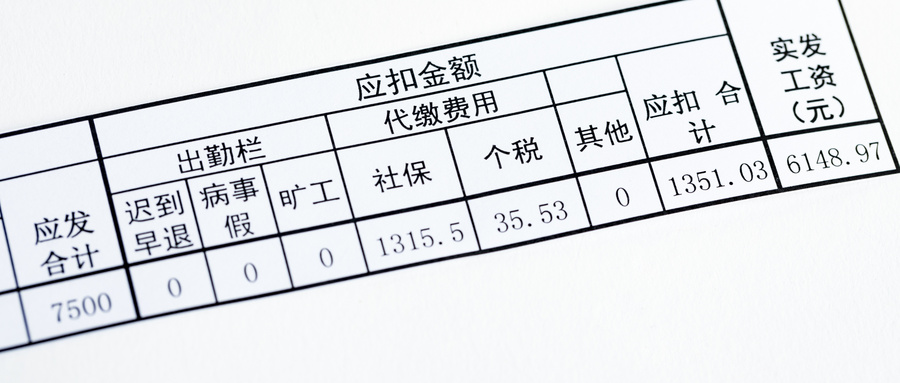

借:应付职工薪酬—工资(应发工资数)

贷:库存现金/银行存款(实发工资数)

其他应付款—养老/医疗等(代扣代缴金额)

其他应付款—住房公积金(代扣代缴金额)

应交税费—应交个人所得税(代扣代缴金额)

4、实际交纳

借:其他应付款—养老/医疗等

其他应付款—住房公积金

应交税费—应交个人所得税

贷:银行存款

什么是应付职工薪酬?

应付职工薪酬是指企业为获得职工提供的服务而给予各种形式的报酬以及其他相关支出。职工薪酬包括:职工工资、奖金、津贴和补贴;职工福利费;医疗保险费、养老保险费、失业保险费、工伤保险费和生育保险费等社会保险费;住房公积金;工会经费和职工教育经费;非货币性福利;因解除与职工的劳动关系给予的补偿;其他与获得职工提供的服务相关的支出。

其他应付款是什么?

其他应付款是指与企业的主营业务没有直接关系的应付、暂收其他单位或个人的款项,在账务实操中,企业暂收的租入固定资产和包装物的租金、存入保证金、应付统筹退休金、职工未按期领取的工资等计入到其他应付款科目,并按实际项目来设置二级科目。

管理费用是什么?

管理费用是指企业为组织和管理企业生产经营所发生的各项费用。包括企业筹建期间发生的开办费、董事会和行政管理部门在企业的经营管理中发生的或者应由企业统一负担的公司经费、工会经费、董事会费、诉讼费、业务招待费、房产税、车船税、土地使用税、印花税、技术转让费等。